2022年~電子帳簿保存法改正で紙保存がNGに!?

※2021年12月10日に発表された税制改正大綱において、2年間(令和4年1月1日~令和5年12月31日)は紙保存でも良いこととなりました。

2021年度の税制改正において電子帳簿保存法が改正され、2022年1月から施行されます。

「電子帳簿保存法」というと大企業にしか関係ないと思われるかもしれませんが、実は今回の改正はほぼ全ての事業者に関わることですので、おさえておく必要があります。

データで受け取ったものはデータで保存

電子帳簿保存法とは、一定の要件を満たした場合に、帳簿や会計書類を紙でなくデータで保存することを認める法律です。

なので、2021年までは紙保存が原則です。

これが一部変わり、2022年1月以降はデータで受け取ったものはデータで保存しなければいけないことになります。

では、データで受け取る資料としてどのようなものが考えられるでしょうか。いくつか例をあげてみます。

- ネット通販で購入した場合の領収書

- メール添付のPDFの請求書等(受け取ったもののもこちらから送ったものも)

- メール本文に記載された取引情報

- データで受け取る入金明細書

- クレジットカードの利用明細データ

- 交通系ICカードによる支払データ

他にも色々考えられますが、取引に関する情報が記載されたもの全般と考えれば良いでしょう。

これらを紙で受け取っている場合には、そのまま紙で保存しておけば大丈夫です。例えば、ネット通販で買物をして商品と一緒に紙の領収書が入っている場合はその領収書を取っておけば良いということです。

どのように保存すれば良いか

では、データで受け取った資料をどのように保存すれば良いのでしょうか。

残念ながら、ただ保存しておけば良いというものではありません。

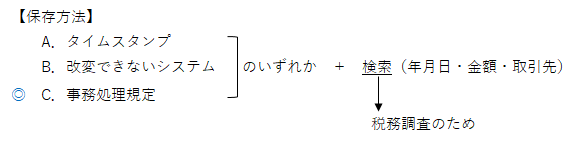

事務処理規定を作った上で、検索できる状態にしておかなければいけません。

事務処理規定以外にも方法はあるのですが、中小企業はほぼこれ一択と言えるでしょう。タイムスタンプや改変できないシステムは現実的ではありません。

事務処理規定

事務処理規定の例は国税庁のホームページからダウンロードできます。

こちらを書き換えて備付けておけば、第一の要件はクリアすることになります。

検索できるように

問題は第二の要件である検索です。

データを探す際に検索できる形で保存しなければいけません。

どのような検索かというと、次の3つの要件を満たす必要があります。

- 日付、取引金額、取引先を検索の条件として設定できること

- 日付と金額について範囲指定して検索できること

- 2以上の項目を組み合わせて検索できること

①の要件だけしか満たさない形の場合は、税務調査の際にダウンロードに応じなければいけませんので、全て満たす形にしておくことをおすすめします。

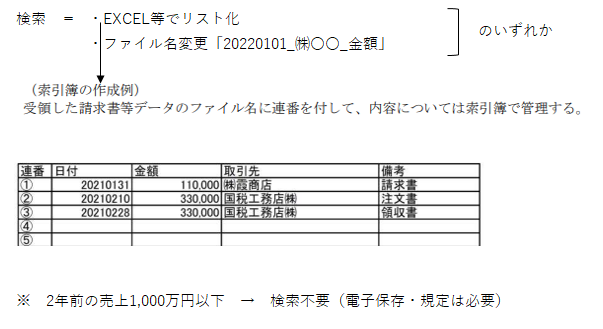

では、具体的にどのようにすれば良いのでしょうか。

まず、①の要件だけを満たす形(税務調査の際にダウンロードに応じなければいけない形)を見ていきましょう。

その場合は、ファイル名に日付・相手先・金額を入力しておくことになります。

(例:「20221130_㈱霞商事_20,000」)

このような形で規則性を持ってファイル名をつけて保存しておくのが1つ目の方法です。

もう1つのやり方は、エクセル等の表計算ソフトで索引簿を作る方法です。税務署にダウンロードされるのが嫌な方はこちらの方法を使うことになります。

索引簿の作成例も国税庁のホームページからダウンロードできます。

連番を付して、日付・金額・取引先を入力していきます。ファイル名にも連番を付します。

これがもう1つの方法です。

検索についてまとめると次のとおりです。

やっていないとどうなるか?

では、データの資料をデータとして検索可能な状態で保存していないとどうなるのでしょうか?

懸念されているのは青色申告の取消しについてです。

青色申告には様々な特典があります。個人事業主だと65万円の特別控除、法人だと欠損金の10年間繰越、その他色々です。

青色申告が取り消されると、これらの特典は受けられないこととなります。

青色申告の要件の1つに「一定の書類(領収書や請求書等)を保存していること」があるのですが、2022年からはデータを紙保存していても書類を保存していないこととなってしまいます。

これがいつ確認されるかというと、税務調査の際に確認されることになります。

さすがに、データ保存していないということのみをもって青色申告の取消しということはないと思いますし、実際の税務調査でどの程度厳格に運用されるかは分かりませんが、一応そのような問題があるということは知っておいたほうが良いでしょう。

なお、国税庁が公表している一問一答には次のように記載されています。

令和4年1月1日以後に行う電子取引の取引情報に係る電磁的記録については、その電磁的記録を出力した書面等による保存をもって、当該電磁的記録の保存に代えることはできません。

したがって、災害等による事情がなく、その電磁的記録が保存要件に従って保存されていない場合は、青色申告の承認の取消対象となり得ます。

なお、青色申告の承認の取消しについては、違反の程度等を総合勘案の上、真に青色申告書を提出するにふさわしくないと認められるかどうか等を検討した上、その適用を判断しています。

また、その電磁的記録を要件に従って保存していない場合やその電磁的記録を出力した書面等を保存している場合については、その電磁的記録や書面等は、国税関係書類以外の書類とみなされません。

ただし、その申告内容の適正性については、税務調査において、納税者からの追加的な説明や資料提出、取引先の情報等を総合勘案して確認することとなります。

《11月15日追記》

国税庁ホームページに「お問い合わせの多いご質問」が追加され、直ちに青色申告の取消しとはならないことが明記されました。

電子取引の取引情報に係る電磁的記録の保存義務に関する今般の改正を契機として、電子データの一部を保存せずに書面を保存していた場合には、その事実をもって青色申告の承認が取り消され、税務調査においても経費として認められないことになるのではないかとの問合せがあります。

これらの取扱いについては、従来と同様に、例えば、その取引が正しく記帳されて申告にも反映されており、保存すべき取引情報の内容が書面を含む電子データ以外から確認できるような場合には、それ以外の特段の事由が無いにも関わらず、直ちに青色申告の承認が取り消されたり、金銭の支出がなかったものと判断されたりするものではありません。