車を購入したときの会計処理(仕訳)

車両を購入したときは車両本体だけでなく税金、保険料、法定費用など様々な費用がかかります。

支払総額を「車両運搬具」として処理して良いのであれば簡単なのですが、残念ながらそうはいきません。購入時に費用処理できるものと車両本体に含めなければいけないものがありますし、消費税についても考慮しなくてはいけません。

当記事では、具体例をもとに車両購入時の会計処理(仕訳)を解説していきます。

消費税について確認

車両購入時の各項目には消費税上の様々な税区分があります。

本体は課税、自動車税は対象外、保険料は非課税という具合です。

消費税法上、事業者は次の3つに区分されるのですが、簡易課税又は免税事業者の場合は仕訳の消費税区分が間違っていても影響ありませんので、以下の解説の中で消費税区分の部分は気にしなくて構いません。

- 課税事業者(一般)

- 課税事業者(簡易課税)

- 免税事業者

(※簡易課税の事業者は、下取りについては消費税区分を考慮しなくてはいけません。)

(※有利判定をしたいとき等は、簡易・免税の方もきれいに区分しておいた方が良いです。)

車購入時の仕訳

以下の注文書をもとに仕訳処理を考えていきます。

[自動車注文書]

・車両本体価格 1,600,000円(税込)

・オプション・付属品 76,780円(税込)

・自動車重量税 24,600円

・自賠責保険料 26,680円

・検査登録手続代行費用 20,350円(税込)

・車庫証明手続代行費用 17,600円(税込)

・納車費用 16,500円(税込)

・預り法定費用(検査登録・車庫証明等) 6,310円

・リサイクル預託金 12,290円

・資金管理料金 380円(税込)

合計 1,801,490円

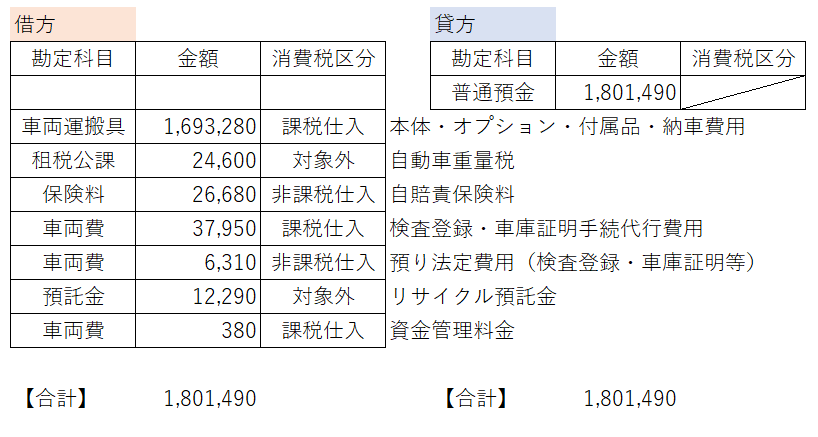

仕訳は以下のとおりです。

※1 検査登録・車庫証明手続代行費用と預り法定費用(検査登録・車庫証明等)については、「車両運搬具」に含めても良いし経費処理しても構いません。「今年は経費があまりいらないな」というときは資産(車両運搬具)に含めましょう。

※2 「車両費」でなく「支払手数料」、「預託金」でなく「前払費用」等、別の勘定科目を使っても構いません。ただし、費用とするものは費用の科目、資産とするものは資産の科目を使いましょう。

※3 リサイクル費用のうち資金管理料金だけは経費処理、他(シュレッダーダスト料金~情報管理料金)は資産に計上します。

中古車を購入した場合には、自動車税と自賠責保険料について注意が必要です。

経費処理しても良さそうですが、売買代金の一部と考え、資産(車両運搬具)として処理します。消費税区分は「課税仕入」となります。

なぜそうなるのかと言うと、自動車税とは4月1日時点での車の所有者が1年間分納めるものだからです。中古車を購入した人は自動車税を日割り又は月割りした金額を売主に対して売買代金に上乗せして払っているのであって、納税しているわけではありません。

自賠責保険料についても同様で、自賠責保険料自体は前の所有者が既に支払っていますので、売買代金への上乗せと考えます。

もちろん、取得後に自身が支払うこれらの費用については経費処理しますが、購入時には資産計上なので注意が必要です。