suica等の交通ICカードに関する手間をかけない経理処理

電車やバスに乗るときは、多くの方が交通系ICカードをご利用になっています。

事業主の方も仕事でICカードを使って電車等に乗ると思いますが、ICカードにチャージした領収書でチャージ代を経費として処理していることが多いです。

それだけで済ませてしまうとチャージ代が経費として認められず、税務調査で否認されてしまう可能性がありますが、交通機関を利用する都度記録していては大変なので、一工夫してなるべく負担の少ない方法で経理を行う方法を紹介します。

なぜチャージ代を経費処理するだけではダメなのか?

交通系ICカードへのチャージというのはお金が現金からICカードの残高に移っているだけで、いわば預金に預け入れしているのと同じです。

それに、ICカードは色々なお店で決済に使えますので、「ICカードからの支払い=交通費」とも限りません。プライベートに使うことだってできます。

このような理由で、チャージ代を旅費交通費として処理するだけでは不十分なのです。

原則的処理

原則的には、チャージ代を「仮払金」等の資産科目で処理して、利用の都度経費処理することになります。

【チャージ】

仮払金 10,000 / 現金 10,000

【利用時】

旅費交通費 260 / 仮払金 260

旅費交通費 190 / 仮払金 190

消耗品費 220 / 仮払金 220

︙

これが一番きっちりした方法です。交通費に関してはどこからどこへということを記録しておいて、備品等についてはレシートを取っておけば、まず問題になることはないでしょうし、旅費以外にもICカードを使うことができます。ただ、面倒くさいです。

Excel等で旅費の精算書を作るという方法もありますが、それも結局1件1件精算書に記録する必要がありますので、手間としては変わりません。

チャージしたときに経費にする方法

経理負担を減らすために、問題のないやりかたでチャージ時に経費処理することをおすすめします。

【チャージ】

旅費交通費 10,000 / 現金 10,000

【利用時】

処理なし

【決算時】

仮払金 1,000 / 旅費交通費 1,000

※決算時には未利用のチャージ分(=残高)は経費から外し、資産計上します。

こうすることによって、利用時にその都度処理する必要がなくなり、処理数を大幅に減らすことができます。

注意点2つ

1.交通費にしか使わないこと

この方法を使うのであれば、プライベートはもちろん、交通費以外の経費の支払いにもICカードを使ってはいけません。

チャージ代は全て「旅費交通費」としているわけですから。

2.証拠を残すこと

交通費にしか使っていないことの証拠を残しておきましょう。

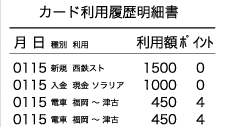

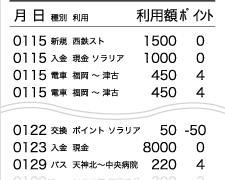

チャージ機で「ご利用明細」を印字して保管しておくか、オンラインの利用履歴照会サービスのデータを印刷(PDF印刷でも良いかと)しておき、何月何日にどこからどこへ行ったという記録を取っておきます。

いずれも、一定期間を過ぎると履歴を見ることができなくなりますので、こまめに記録を取っておくことが重要です。

この記録では、どのお客様のところへ行ったということまでは分かりませんが、「月末に天神に行っているから、このお客様を訪問したんだろう」といったことが説明できるはずです。

クラウド会計でデータを取り込む

ICカードを交通費以外にも使いたいのであれば、クラウド会計で利用履歴を取り込むことです。

※この場合でもプライベートには使わないようにしましょう。プライベートと事業でICカードを分けることは大前提です。

仕訳は原則的処理と同じになりますが、利用履歴が自動的にクラウド会計に取り込まれて、仕訳も作成してくれます。(最初に設定が必要)

交通費以外の経費の領収書(レシート)は、しっかり保管しておきましょう。