本格的に確定申告の時期になりました。

・確定申告ってそもそも何?

・家買ったときにするんだよね?よくわからないけど

みたいな方向けに確定申告とは何か、簡単に説明したいと思います。

何を「確定」させて誰に「申告」するのか?

「確定申告」というからには、何かを「確定」させて誰かに「申告」することのはずです。

答えは、所得税(個人の所得に対してかかる税金)を確定させて、国(税務署)に申告すること。それが確定申告です。

※法人税や消費税についても確定申告と言いますが、一般的に「確定申告」といえば所得税の確定申告と思ってもらって結構です。

「私の令和1年分の所得税は100,000円です。これを納めます。」

とか、

「私の令和1年分の所得税は90,000円です。既に100,000円納めているので、10,000円返してください。」

とか、こんな感じのことを国(税務署)に申告します。

所得税はどうやって計算するのか?

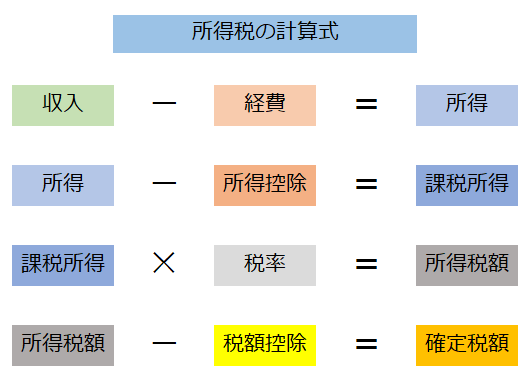

では、所得税をどうやって計算するのか(確定させるのか)を説明します。下の図をご覧ください。

これを別の図にすると次のような感じです。

①収入-経費=所得

最初のステップは収入から経費を引く計算です。

お店を経営している人であれば、売上から必要経費(原材料費、家賃、人件費 他)を差し引きます。

会社員やパート・アルバイトの場合は、「給与所得控除」というものがあり、収入金額に応じて一定の金額が差し引かれます。また、公的年金にも「公的年金等控除」というものがあります。

経費が多いと所得が少なくなり、最終的に税額が少なくなります。だから、みんな経費を欲しがるわけですね。

「収入」と「所得」という言葉の区別はぜひつけていただきたいです。

「所得」という言葉は、確定申告だけでなく、色んなところで出てきます。

一例としては、所得500万円以下の人が受けられる特典があって、年収600万円の人が「自分はダメだ」と勘違いしてしまうようなケースが考えられます。

会社員の場合は、給料の収入金額から給与所得控除というものを引いた金額が「所得」ということだけでも覚えておけば、どこかで得をする(損をしない)ことがあると思いますので、ぜひ覚えてください。

②所得-所得控除=課税所得

収入から経費を引いた残り(所得)から更に「所得控除」というものを引きます。

これも経費と同様、多いほど税額が少なくなります。

たくさん種類があるのでここでは紹介しませんが、例えば、扶養家族がいる場合には「扶養控除」、医療費が高額になった場合には「医療費控除」といった控除が取れる可能性があります。

③課税所得×税率=所得税額

所得から所得控除を引いた残り(課税所得)に税率をかけて、所得税額を求めます。

課税所得が多いほど税率は高くなり、5%~45%まであります。

課税所得が多いと全体に対して45%かかるわけではなく、195万円までの部分には5%、195万円~330万円の部分には10%というふうに階段式にかかっていきます。

④所得税額-税額控除=最終的な所得税額

「税額控除」はない方も多いです。

代表的なのは借金をして家を買ったときの「住宅ローン控除」があります。

所得税額から直接引きますので、同じ金額であれば、所得控除よりも税額控除の方が節税効果が高いことになります。(所得控除は「控除金額×税率」が節税額)

確定申告しなければいけない人

確定申告が義務の人の例をいくつか。この限りではありませんので、ご注意ください。

・給与の年間収入が2000万円超

・2箇所から給与を受けていて、サブの給与収入が20万円超

・給与を受けていて、副業(給与以外)の所得金額が20万円超

(ほら、出てきましたね。「収入」と「所得」は違いますよ!)

確定申告できる人

確定申告は義務だけではありません。税金の還付を受けるために確定申告できる人もいます。

これも例をいくつかあげます。

・年の途中で退職し、年末調整を受けていない

・年間の医療費が高額だった(10万円超というイメージが強いかと思いますが、所得が200万円に満たない方は10万円以下でも適用できることがありますので、ご注意ください。)

・住宅ローンを利用して住宅を購入した

・ふるさと納税をしている(ふるさと納税以外に確定申告する理由がなく、ふるさと納税が1,2件であればワンストップ特例の方が楽だと思います)

確定申告を行う方法

確定申告を実際に行うにあたっては、いくつかの方法があります。それぞれ一長一短ありますので、状況に応じて使い分けていただければ。

1.自身で作成(手書き)

紙の申告書に手書きして、税務署に持参又は郵送する方法です。そこそこ税の知識があり、確定申告について理解しているけど、パソコンは苦手という方には良いのではないでしょうか。

申告書類は税務署に行けば置いてますし、市区町村の役場に置いてあるところもあります。国税庁のホームページからダウンロードすることもできますが、それができるなら、パソコンで作成までした方が良いでしょう。

2.自身で作成(パソコン)

国税庁の「確定申告書等作成コーナー」を利用して、e-tax(電子申告)で送信します。

このコーナー、けっこう良くできており、税理士も利用しているほどです。ヘタなソフトより使いやすいので。

パソコンが使えて、毎年申告するような方におすすめです。

国税庁もこのやり方を基本としており、私もできればこれにチャレンジしていただきたいと思います。

3.確定申告会場に資料を持参する

毎年、各地に申告会場が開設されます。(福岡であれば、西鉄ホール、福岡タワー等。住所によって会場が異なりますので、ご注意ください。)

必要な資料を持参すれば税理士が申告書を作成してくれますし、無料です。

ただし、無料なだけあって、毎年とても混雑しており、2時間・3時間待ちは当たり前です。

なので、ご自身でできそうな方については、なるべく「確定申告書等作成コーナー」をご利用いただくことをおすすめします。

※ 強いて言うならば、開始直後と期限間際を避ける、天気の悪い日に行くといったことで多少混雑を避けることができます。

住宅ローン控除の1年目の申告をされる方等、来年以降確定申告することはないだろうという方には良いのではないでしょうか。

4.税理士に依頼する

費用はかかりますが、手間が省けて、間違いが起こりにくい方法です。

個人事業の方は、そもそも確定申告会場では受け付けてくれませんので、ご自身で申告するか税理士に依頼するかのどちらかです。(青色申告会等のサポートを受けるという選択肢はありますが、代行してくれるわけではありませんので、要するにご自身で申告することになります。)

費用がかかっても、手間をかけたくない・自分で申告では不安だという方には税理士に依頼するのがおすすめです。

注意点としては、早めに依頼することです。確定申告時期は税理士事務所が一番忙しい時期です。できれば1月末まで、最低でも2月半ばまでには依頼しないと、受け付けてもらえなかったり、期限ギリギリにしかやってもらえなかったり、ミスが起こりやすかったりします(税理士も人間なので、オーバーワークになるとミスが起こりやすいです。)。