会社員の方が確定申告をするケースの代表例が医療費控除です。

医療費が多くかかったときは、「少しでも取り戻したい」という気持ちで確定申告を検討される方も多いのではないでしょうか。

医療費控除は黙っていても受けられませんので、確定申告をする必要があります。

しかし、確定申告相談会場は混雑していて2時間待ちなんてこともありますし、自分でやるのもそれなりに手間はかかるものです。

どれだけの税金が戻ってくるかを確認して、かかる手間と天秤にかけてみましょう。

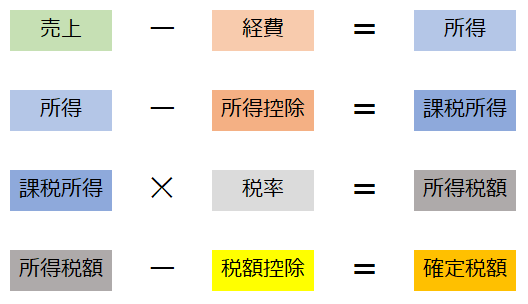

医療費控除は所得控除

たまに医療費控除の金額が全額戻ってくると思われている方がいらっしゃいますが、そうではありません。

上の図でいうと「所得控除」という位置づけになり、所得控除が20万円増えれば課税所得が20万円減る、それに税率をかけた金額分税金が安くなるという計算になります。

医療費控除の対象となる金額

医療費控除の対象となる医療費

どのような費用が医療費控除の対象となるのでしょうか。

【国税庁タックスアンサーより】

(1) 納税者が、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

(2) その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象となります。)。

ということになっています。

では、どのようなものが「医療費」にあたるのでしょうか。

「医療費」にあたるかどうか判断が難しそうなもので頻出のものを紹介します。ここにないもので判断に迷ったら、検索して調べる、「治療は良い、予防はダメ」と考える、高額なものであれば税務署に電話して聞いてみる(なるべく暇な時期に)といった方法で確認しましょう。

[医療費控除の対象となる主なもの]

・病院、クリニックでの診療

・子どもの歯列矯正、治療のための大人の歯列矯正

・出産、定期検診、不妊治療(出産育児一時金は差し引く)

・病院での禁煙治療

・治療のための柔道整復師等による施術費用

・精神科医に支払う治療費

・薬局で購入するかぜ薬等

・要介護者が提供を受ける施設サービス、居宅サービス等で一定のもの

・通院のための電車、バス代

・必要な場合のタクシー代

[医療費控除の対象とならない主なもの]

・美容目的の歯列矯正

・健康維持のための柔道整復師等による施術費用

・カイロプラクティック師による施術費用

・人間ドック、健康診断費用(健診の結果、疾病が発見されて引き続き治療を行う場合は対象となる)

・医師でないカウンセラー等に支払う費用

・診断書作成料

・ビタミン剤、栄養ドリンク等

・インフルエンザ等の予防接種

・差額ベッド代(やむを得ない場合はOK)

・マイカーで通院するときのガソリン代、駐車場代

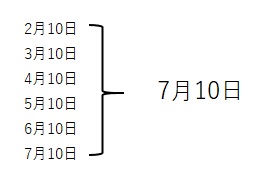

医療費控除の金額

医療費控除の金額は、次の式で計算した金額となります。(200万円が上限)

支払った医療費の金額ー保険金等で補填された金額ー10万円※

※ 正確には、10万円と総所得金額の5%を比較して低い方の金額となります。総所得金額が200万円未満の方は10万円以下でも医療費控除を受けられる可能性がありますので、「誰しも10万円」とは思わないほうが良いでしょう。特に高齢者は医療費がかかりがちなうえに所得200万円未満の方が多いのでご注意を。

確定申告書等作成コーナーを使って具体的に確認

前提条件

次の具体例をもとに具体的にいくら税金が還付されるかみてみましょう。

国税庁の「確定申告書等作成コーナー」を使います。

前提条件

・年間給与420万円

・自分、妻、子を合わせて年間医療費40万円(医療費82万円ー出産手当一時金42万円)

・医療費控除以外の税金の手続きは年末調整で完了している

・ふるさと納税や住宅ローン控除等、その他に確定申告すべきことがない

準備するもの

- 源泉徴収票

- 医療費の領収書(合計金額を計算しておく)

手順

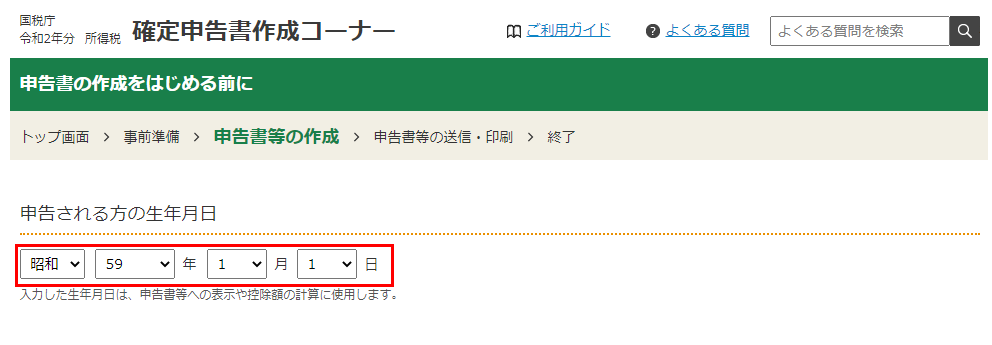

確定申告書等作成コーナーへアクセス

以下、「作成開始」をクリック→どれでも良いですが、よくわからないなら「印刷して提出」をクリック→推奨環境を確認したら「利用規約に同意して次へ」をクリック→「令和2年分の申告書等の作成」をクリック→「所得税」をクリック→「作成開始」をクリック

生年月日等の入力

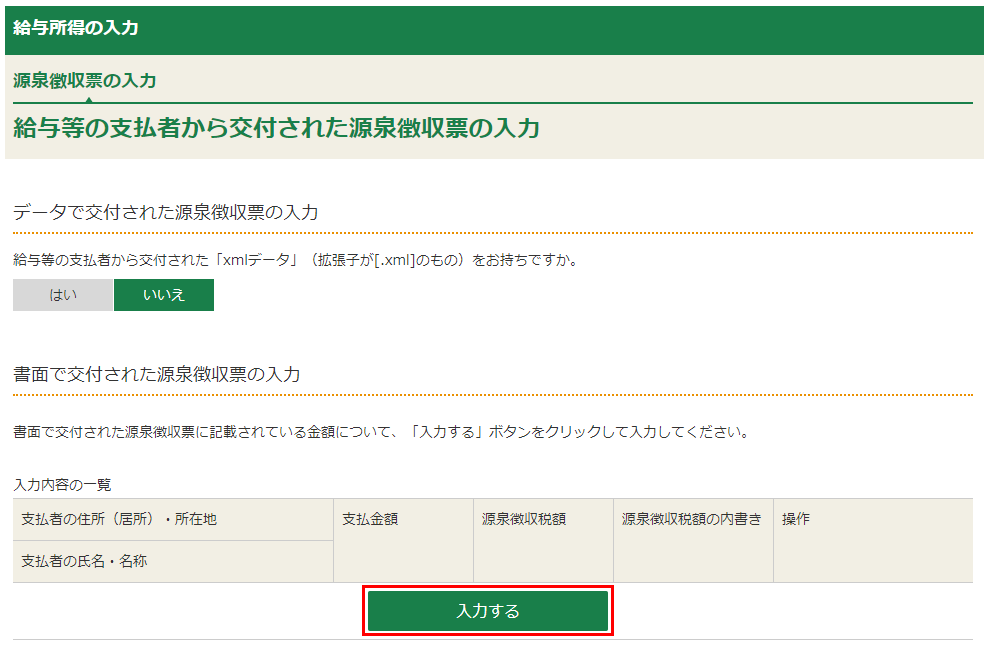

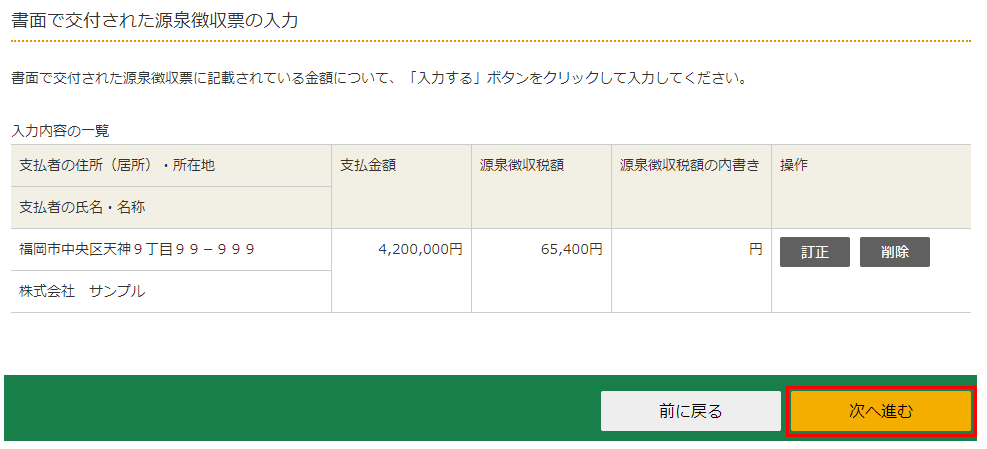

源泉徴収票の内容を入力

「入力する」をクリックすると入力画面が出てきます。源泉徴収票のどこを入力すればよいか教えてくれていますので、そのとおり入力すれば良いです。よくできています。

入力できたら次へ進みます。

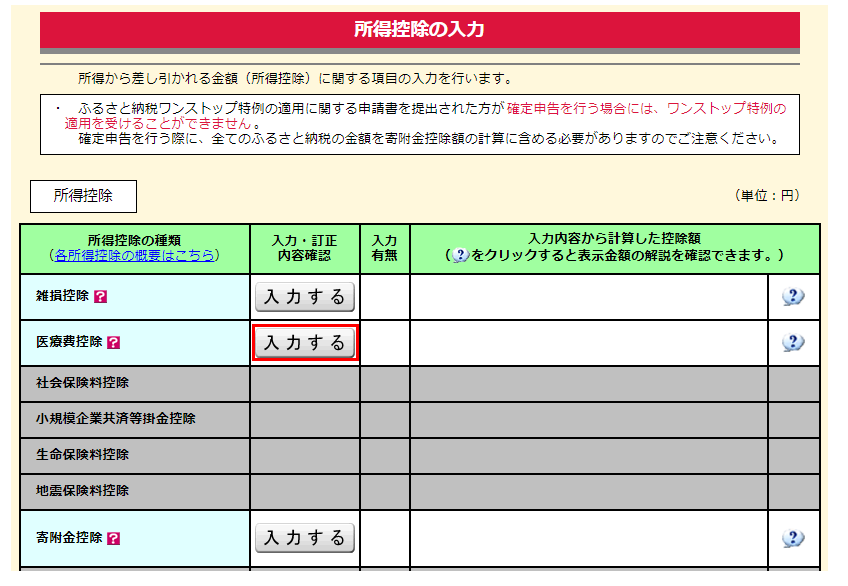

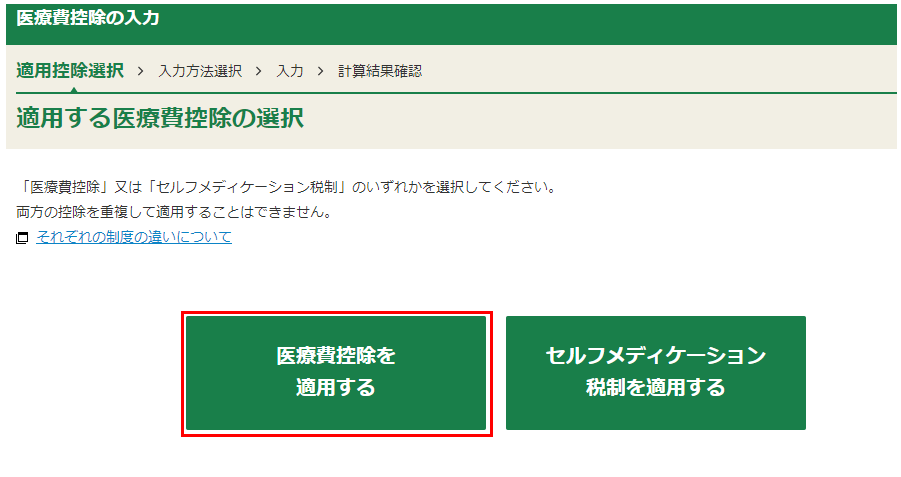

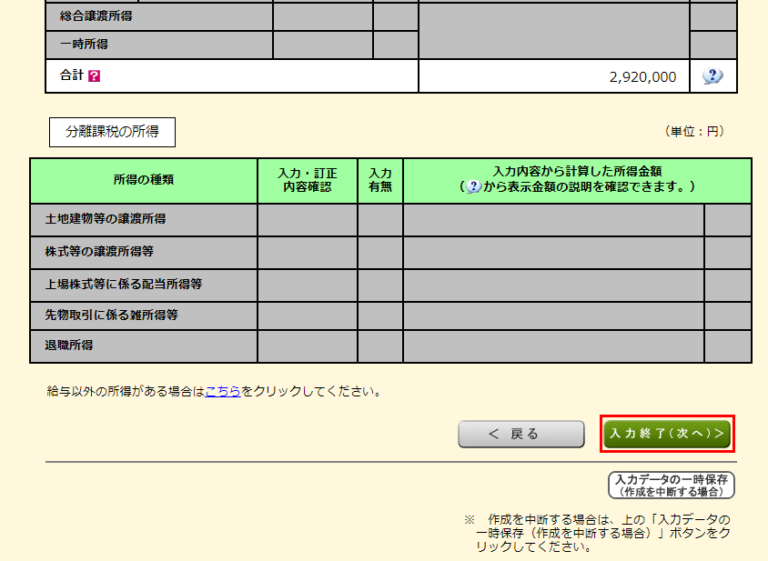

医療費控除を入力する

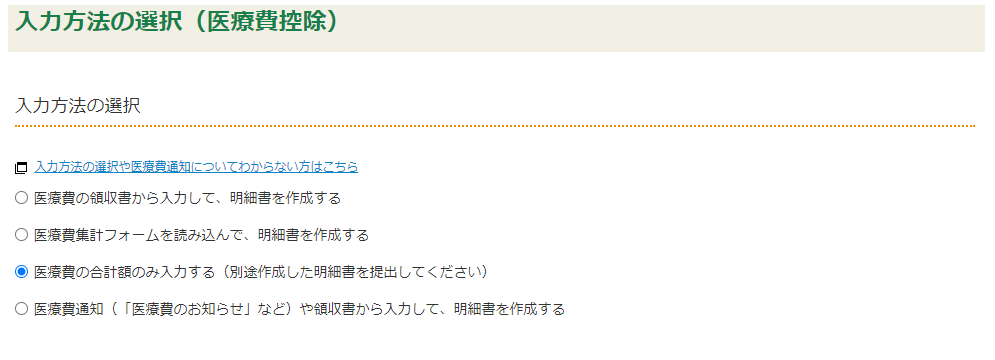

今回は金額の確認のみなので、「合計額のみ入力する」を選択します。実際に申告する場合は他の選択肢を選んでください(個人的なおすすめは1番上)。

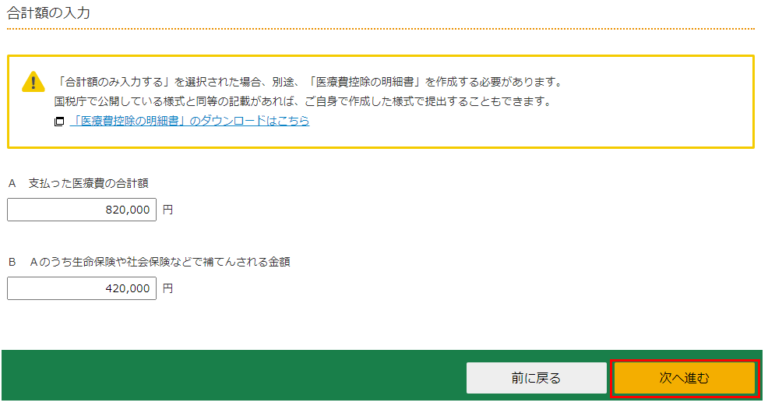

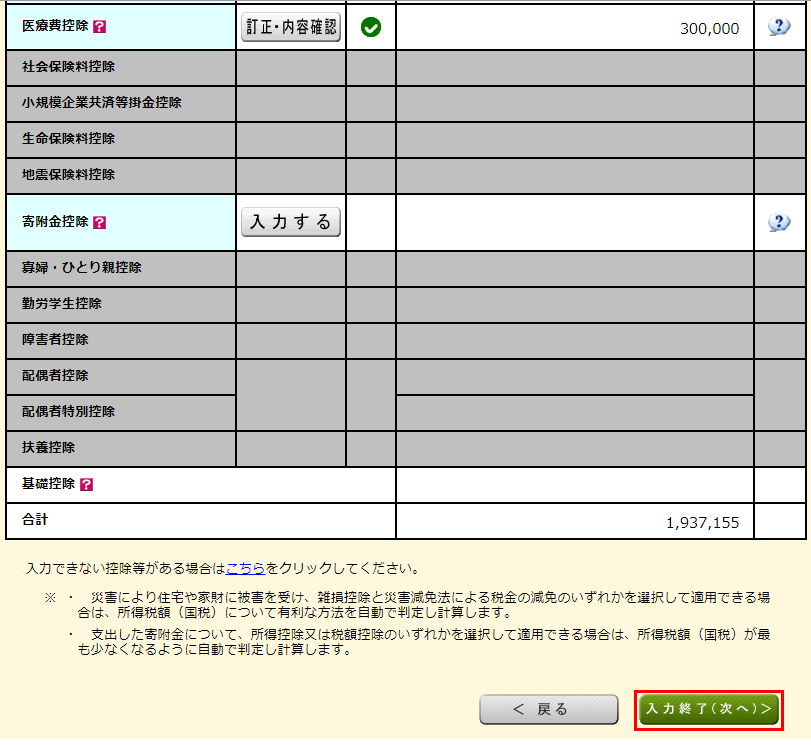

税額控除等は今回ありませんので、すぐに「入力終了(次へ)」。

結果発表

15,269円の還付という結果になりました。これくらい戻ってくるなら、手間をかけるかいもあるというものでしょうか。

住民税にも効果がある

医療費控除を受けるために確定申告をすると、住民税も安くなります。

住民税の税率は一律で10%ですので、所得税よりも計算が簡単です。医療費控除の金額の10%が安くなります(先の例では医療費控除30万円なので住民税が3万円安くなる)。

(※もともと支払う税金の金額が安くなる上限です。)

住民税は翌年6月からの後払い方式なので、所得税のように還付にはなりません。安くなった住民税を納めるということになります。

当記事の例の場合、所得税の還付金額は15,269円でしたが、住民税も合わせると45,269円税金が安くなることになりますので、意外と効果は大きいものです。

所得税の還付金額が少ないからといって、それだけで判断しないほうが良いでしょう。

確定申告するなら保存しておきましょう

確定申告書等作成コーナーで作成するデータは保存することができます。

所得税の還付金額と住民税が安くなる金額を確認して確定申告することを決めたなら、保存しておきましょう。

1から作り直す必要はなく、作成中のデータを修正すれば良いです。

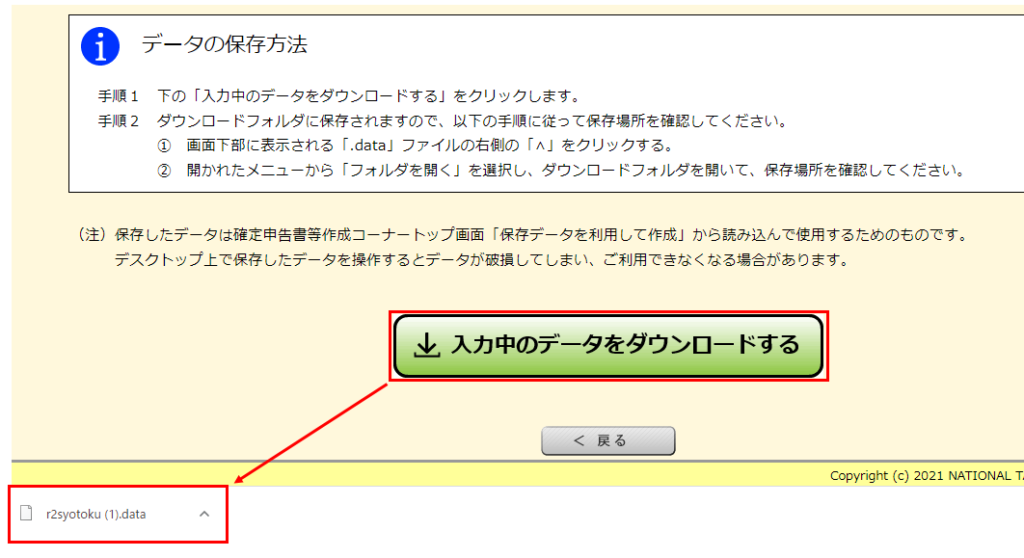

入力画面の1番下の方に保存ボタンがありますので、それをクリックします。次に「入力中のデータをダウンロードする」をクリックすると、ダウンロードフォルダに保存されます。

左下に出たデータをドラッグして、デスクトップに置いておいても良いでしょう。

後日確定申告する際には、保存したデータから再開して医療費の入力方法の部分を修正すれば良いです。

もちろん、保存せずにすぐに修正に取り掛かっても良いです。修正方法は次の記事で解説します。