相続税におけるとても重要な特例である「小規模宅地等の特例」について解説します。

小規模宅地等の特例の概要

小規模宅地等の特例とは、亡くなった方が自宅の敷地としていた土地や営んでいた事業の敷地としていた土地等について、最大8割減できるという特例です。

1億円の土地であれば2,000万円まで減額できるわけですから、かなり影響の大きい特例であることがご理解いただけると思います。

なぜこのような特例ができたか?

亡くなった方が住んでいた土地に対して相続税が課税されると、相続税を納めるためにその土地を売らなくてはいけなくなり、遺族が住む土地を失ってしまうかもしれません。

また、亡くなった方が事業を営んでいた土地に対して相続税が課税された場合も、相続税を納めるためにその土地を売らなくてはいけなくなり、家業を廃業せざるをえなくなってしまうかもしれません。

そのようなことになるのを防ぎ、遺族の居住と事業を保護する目的で小規模宅地等の特例ができました。

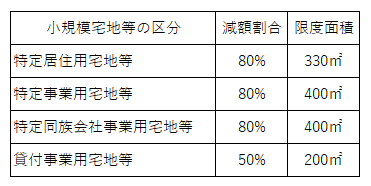

区分・限度面積・減額割合

小規模宅地等の特例は無制限に適用できるわけではなく、↓の表のとおり、小規模宅地等の区分に応じて決まっています。

全て覚える必要はありません。

住むための土地であれば330㎡(約100坪)までOKということです。

330㎡を超えると使えないというわけではなく、超えた部分については減額がされないということです。計算例を見てみましょう。

【計算例】

・小規模宅地等適用前の評価額が1億円(400㎡)である宅地が特定居住用宅地等に該当する場合

(1)評価額 100,000,000円

(2)特例による減額 100,000,000円×330㎡/400㎡×80%=66,000,000円

(3)課税価格算入額 (1)ー(2)=34,000,000円

適用要件(特定居住用宅地等)

それでは、この小規模宅地等の特例はどのような場合に使えるのか、最も多く使われる、亡くなった方が住んでいた土地についてみていきましょう。

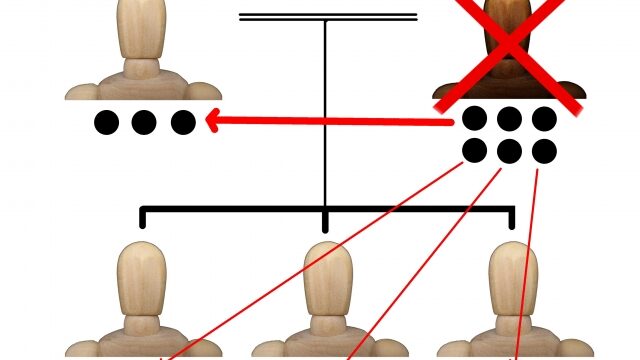

取得者要件

亡くなった方が住んでいた土地について小規模宅地等の特例が使える取得者は以下の3人です。

配偶者

配偶者が取得した場合には、それ以上の要件はありません。

引き続き居住せずに売却しても特例が使えます。

同居親族

亡くなった方と同居していた親族が取得した場合には、相続税の申告期限(通常は亡くなってから10ヶ月)まで引き続きその建物に居住し、かつ、その土地を相続税の申告期限まで所有していることを要件に特例が使えます。

家なき子

業界の中で「家なき子特例」と呼ばれる規定があります。

ここで言う「家なき子」とは、借家住まいの親族のことです。

家なき子が取得した場合には、以下のすべてを満たす場合に特例が使えます。

(家なき子については、要件が他より複雑です。)

(1)亡くなった方に配偶者がいないこと

(2)亡くなった方と同居していた相続人がいないこと

(3)取得者が相続開始前3年間借家住まいをしていること(親族等から借りている場合を除きます。)

(4)取得者が居住している家屋(借家)を過去に所有していたことがないこと

(5)その土地を相続税の申告期限(通常は亡くなってから10ヶ月)まで所有していること(同居親族の場合と異なり、居住することは要件ではありません。)

申告要件

小規模宅地等の特例を使うためには、相続税の申告をしなければいけません。小規模宅地等の特例を使わなくても相続税がゼロになる場合は良いのですが、小規模宅地等の特例を使うことによって相続税がゼロになる場合には、「小規模宅地等の特例を使った結果、相続税はゼロです」という申告書を提出して初めて小規模宅地等の特例が使えるのです。

注意点

当記事では、初心者の方向けに小規模宅地等の特例をざっくりと説明しましたが、本当に「ざっくりとした説明」に過ぎません。

小規模宅地等の特例というのは、とてもここで書ききれるものではなく、これだけで分厚い本になるくらい様々な論点があります。

適用要件も細かく説明していくときりがありません。

なので、実際の適用にあたっては、税理士に相談することをおすすめします。