相続税の税務調査で主にチェックされるのは、亡くなった方と家族の預金の動きです。

そして、一番問題になりやすいのが名義預金です。

では、名義預金とはどのようなものでしょうか。

「名義預金」とは?

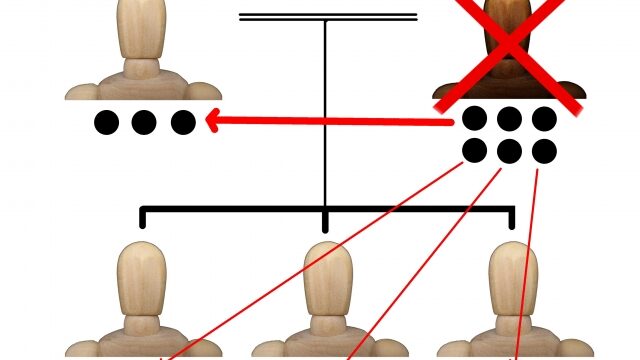

名義預金とは、表面上の名義人は亡くなった方ではないものの、実質的に亡くなった方のものと認められる預金のことです。

例えば、子どもや孫などの名義で預金口座を作り、お父さんが子ども達には内緒で自分の口座からその口座へ預金を移動させるとします。通帳や印鑑は全てお父さんが持っているものとします。

このような場合、子や孫名義の預金の実質的所有者はお父さんとなり、お父さんが亡くなった場合には、その子や孫名義の預金も相続財産に含まれ、相続税が課税されることになります。

皆様似たようなことを考えるもので、「相続税対策をしたい。だけど、子ども達に大金を渡してしまうと教育上よろしくないから、子ども達には内緒あるいは使えない状態でお金を移動しよう。」とするのです。

しかし、これは典型的な名義預金。先に解説したとおり、亡くなった方の財産として課税されるので、相続税対策にはなりません。

名義預金とならないためには?

では、名義預金とならないためにはどうすれば良いのでしょうか。

ポイントは2つあり、「贈与契約の成立」と「管理処分権限の移行」です。

贈与の成立

1つめのポイントは、贈与を成立させることです。

贈与は、贈与する方の「あげます」という意思ともらう方の「もらいます」という意思が両方あって初めて成立します。

なので、もらう側の方が預金の存在を知らないような場合は「もらいます」がないので、贈与が成立していないことになるのです。

きちんと話をして「あげます」「もらいます」の意思を表示して、その事実をしっかり記録するために贈与契約書を作成しておくと良いでしょう。片方が勝手に作ったものでないことを証明するために、氏名は直筆で署名しましょう。

(幼児等に贈与したい場合には、親権者が法定代理人として契約することができます。)

管理処分権限の移行

2つめのポイントは、管理処分権限の移行です。

管理処分権限の移行というとなんだか小難しい感じがしますが、要は「もらった方が自分の財産として自由に使える状態にする」ということです。

預金の贈与をする場合には、もらった方が通帳や印鑑を持って管理するということになります。

(未成年者の場合は親権者が通帳等を管理しても問題ありませんが、成人したときに本人に渡す必要があります。)

私が好きな映画「ニュー・シネマ・パラダイス」でこんなシーンがあります。

しつこく映画のフィルムを欲しがる少年トトに映写技師アルフレードが「分かった、このフィルムをお前にやる!ただし、これは俺がここで管理する。」と言うのですが、トトから「僕のフィルムなのにあなたが管理するの!」と言われてしまうのです。

これはトトが正しく、これではフィルムはトトのものになっていないわけです。(ちなみに、アルフレードは親権者ではありませんので、そのパターンもダメです笑)