【103万は下回っているけれど…】配偶者の給与8.5万円問題

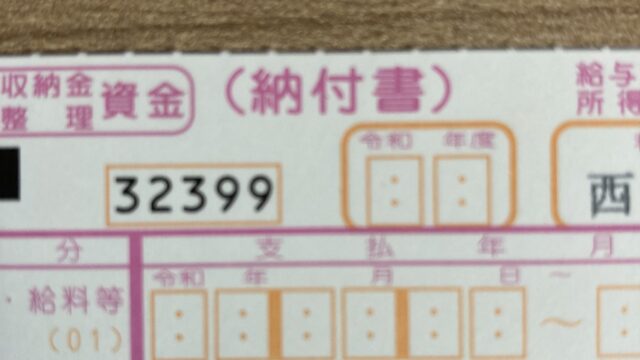

6月になると住民税の通知書が送られてきます。

その時期には、社長の配偶者から「税金かからないって言ったじゃない!」というクレーム電話がかかってくるというのは会計事務所あるあるだったりします。

今回は、月の給与が8.5万円(=年収102万円)のときに、税金がかからないけどかかる理由について説明します。

給与収入にかかる税金は2つ

1.所得税

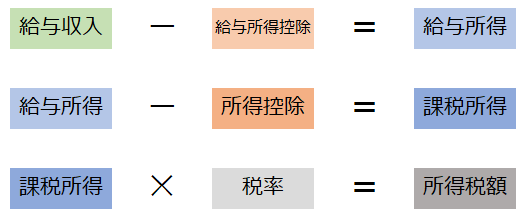

収入が給与だけの場合、所得税の算式は次のようになります。

給与収入102万円の場合、給与所得控除は55万円です。所得控除は基礎控除48万円のみであると仮定します。

(1)1,020,000 – 550,000 = 470,000

(2)470,000 – 480,000 = -10,000 → ゼロ

課税所得がゼロなので、所得税はかかりません。

給与所得控除55万円と基礎控除48万円の合計が103万円。これがいわゆる「103万の壁」で、この範囲内の給与だったら所得税がかからないわけです。

2.住民税

給与収入に対してかかる税金は所得税だけではありません。お住まいの地域の住民税もかかります。

個人住民税には「所得割」と「均等割」という2種類があります。

「所得割」というのは、上記の所得税のように、所得から所得控除を控除した残額に税率を掛けて計算します。所得控除等の金額が少し違うのですが、構造はほぼ同じです。

「均等割」というのは、ワイルドに説明すると基本料金みたいなもので、決まった金額が課せられます。福岡県民は5,500円です。

ただし、住民税は給与収入(所得)が一定の金額以下だと免除され、それが配偶者の給与8.5万円問題につながるのです。

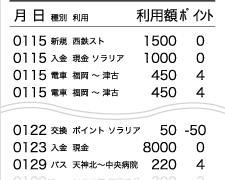

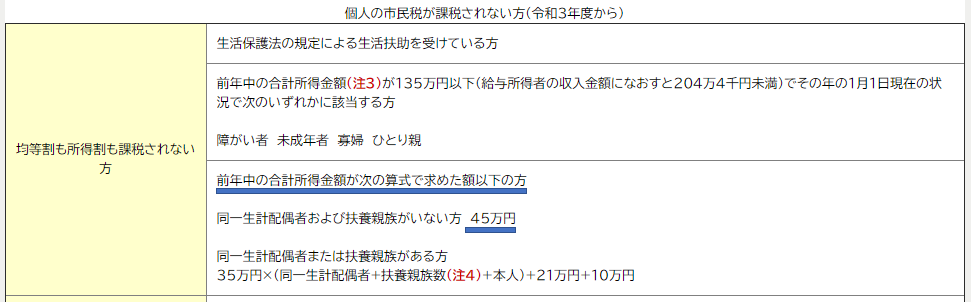

以下の図をご覧ください。

【福岡市ホームページより】

所得金額が45万円以下だと、均等割も所得割も課税されないことになっています。

給与所得控除額が55万円なので、「45万円+55万円=100万円」以下の給与収入であれば、所得税のみならず住民税も課税されないこととなります。

つまり、「8.5万円×12月=102万円」の給与収入だと住民税は免除されず、均等割5,500円が課税されることになるのです。

では、なぜ8.5万円にするのか

その会社で社長の配偶者が働かれている場合には給与を出すことができますが、その「給与額をいくらにすればよいか」という質問が会計事務所にあったとします。

利益の出ている会社だと、経費が大きい方が良いわけですから、できるだけ大きな金額にしたいところです。

ただし、配偶者が社会保険の扶養から外れるとかなり痛いので、社会保険の扶養から外れない範囲である月10万円や所得税のかからない月8.5万円、あるいは住民税も課税されない月8万円などの給与とすることが一般的です。

法人税の税率が30%として、それぞれいくら法人税が安くなるか見てみましょう。

(1)月8万円の場合

80,000円 × 12月 × 30% = 288,000円

(2)月8.5万円の場合

85,000円 × 12月 × 30% = 306,000円

(3)月10万円の場合

100,000円 × 12月 × 30% = 360,000円

均等割5,500円が課税されたとしても、8万円より8.5万円のほうがトータルで得であることが分かります。

会計事務所の担当者としては、できるだけトータルで得になるようにアドバイスしたいわけですが、きちんと説明しているにも関わらず、住民税の通知がくるとクレーム電話となると、「無難に8万円って言っとこう」となることもあります。

お客様側も、得したいのであれば勉強することが大事です。