【65万円控除以外の】個人事業者が青色申告するメリット2

前回の記事で、個人事業者が青色申告することによるメリットの代表格「65万円控除(青色申告特別控除)」について解説しました。

今回はその他のメリットを見ていきたいと思います。

赤字を3年間繰り越せる

特に開業初年度は赤字になることも多いでしょう。

その赤字を翌年以降の黒字と相殺することができます。

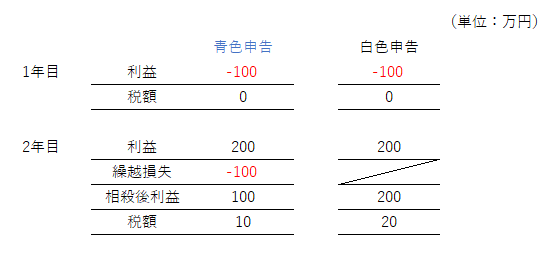

図にすると↓のような感じです。税率はザックリ利益の10%と仮定します。

1年目の税額は同じですが、2年目の税額が違ってきます。

相殺するためには赤字の年から青色申告してないといけませんので、赤字とか関係なく、というか赤字だからこそ青色申告にしておきましょう。

↑の例では2年目で使い切ってますが、1年目に赤字だったなら、4年目の黒字とまで相殺することができます。4年目で相殺することができなかった分は切り捨てです。

ちなみに、逆に1年目が黒字で2年目が赤字だった場合に、1年目の黒字と赤字を相殺して去年払った税金を返してもらう「繰戻還付」という制度もあります。

パターンとしては、最初が赤字で徐々に軌道に乗ることが多いでしょうから、まずは繰越を覚えると良いです。

30万円未満の資産を一度で経費にできる

10万円以上の備品・機械・内装費その他の固定資産は、原則的に「減価償却」という手続きで数年に分けて経費化していきます。

青色申告であれば、30万円未満の固定資産を買った年に全額経費とすることができます。

ちなみに、「30万円未満」なので、「299,999円以下」ということになります。

家族への給料を経費にできる

青色申告の事業者は、事前に届出書を出すことによって、家族に払った給料を経費にすることができます。「青色事業専従者給与」といいます。

配偶者などの家族に仕事を手伝ってもらっていることも多いでしょうから、やってもらった分はしっかり給料を払って経費にしていきたいですね。

「青色事業専従者給与」については、別記事で詳しくまとめます。

税額控除が受けられる

「税額控除」というのは、大きな設備投資や賃上げ等の国から見てありがたいお金の使い方をした事業者に対して税金を下げてあげましょう、という制度です。

個人事業者が受ける税額控除で一般的に多いのは、

- 一定の金額以上の設備投資をした場合に投資額の7%を税額控除

- 従業員の賃上げをした場合に増加額の15%を税額控除

といったものです。

「従業員の賃上げ」といっても、家族従業員の給料を増やしても、当然ながら税額控除は受けられません。

その他のメリット

その他にも

- 貸倒引当金が計上できる

- 税務調査で推計課税されない

等のメリットもあります。

しかし、それよりも青色申告をおすすめする理由としては、

白色申告にメリットがほぼない

ということです。

現在では白色申告でも帳簿をつけないといけませんので、手間はほぼ変わりません。

それなら、各種特典が受けられる青色申告の方がおすすめです。