【65万円控除に絞って解説】個人事業者が青色申告するメリット1

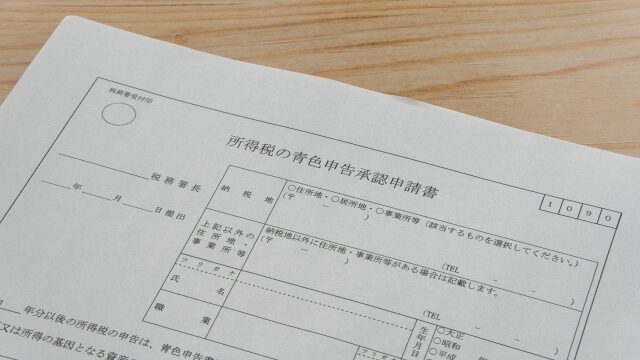

以前、個人事業者は開業したら全員青色申告承認申請書を出しておいた方が良いという話しをしました。

今回からは、「なぜ青色申告にしていた方が良いのか」を解説していきます。

青色申告には様々なメリットがありますが、その中でも一番分かりやすく、かつ、ほとんど全ての方に関係する65万円控除(青色申告特別控除)に絞って解説したいと思います。

「他の色々なメリットはややこしくて分からない」という方は、とりあえずこれだけはおさえておきましょう。

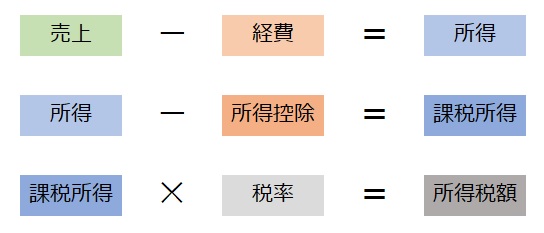

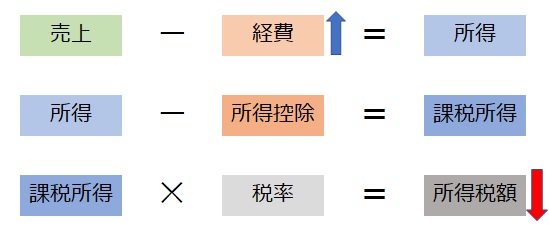

所得税の計算式

個人事業者の所得税は↓の算式で計算します。

経費が増えたら税額が減ることをご確認ください。

経費が増えたら所得が減る、所得が減るということは課税所得が減る、課税所得が減るということは所得税額が減るということになります。

具体的にどれくらい安くなるのか

65万円控除(青色申告特別控除)が取れるということは、「経費が65万円増える」ということです。

(注)「経費が65万円増える」というのは、本来不正確な表現ですが、初心者の方への分かりやすさを重視しています。

「実際にどれくらい税金が安くなるのか」が気になるところだと思いますので、具体的な数字を入れてみましょう。

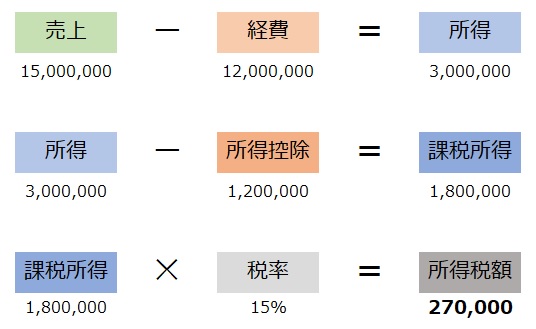

[65万円控除なしの場合]

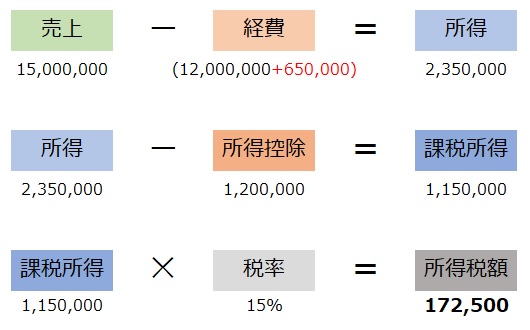

[65万円控除ありの場合]

※上記の税率は住民税を含めたものです。

比較すると、約10万円税金が安くなっています。所得が高くなると、より税率が上がるため、差額は更に大きくなります。

安くなるのは税金だけじゃない

税金だけでも大きな影響がありますが、個人事業者の多くが加入する国民健康保険料にも影響があります。

特に福岡市は全国トップクラスに国民健康保険料が高いので、他の地域よりも影響が大きいです。

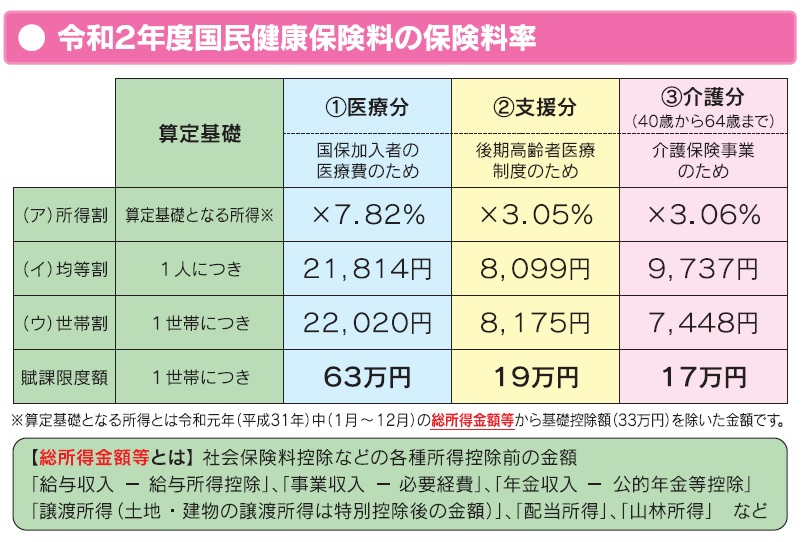

(福岡市HPより)

40歳未満の方と65歳以上の方であれば、所得にかける率が10.87%なので、65万円所得が減れば、約7万円国民健康保険料が安くなります。

65万円控除を受けるための要件

65万円の青色申告特別控除を受けるためには、以下の4つの要件を満たさなくてはいけません。

- 複式簿記で記帳すること

- 申告書に貸借対照表と損益計算書を添付すること

- 期限内に申告すること

- e-tax(電子申告)で提出すること

ひとつずつ解説していきます。

①複式簿記で記帳すること

「記帳」といっても、現代においては「会計ソフトに入力すること」と言って差し支えないでしょう。

インストール型なら「弥生会計」とか「会計王」、クラウド型なら「freee」とか「MFクラウド」が代表格です。

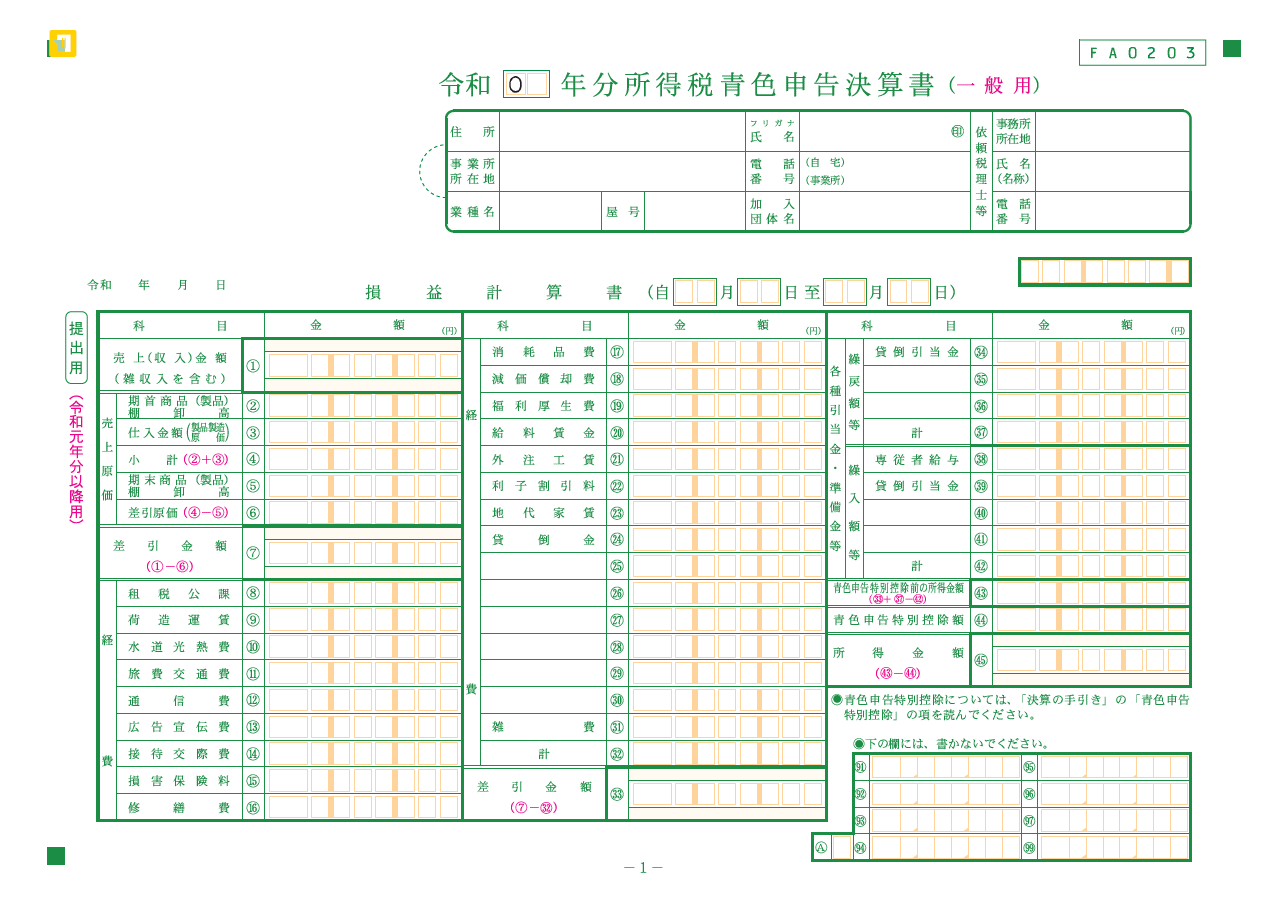

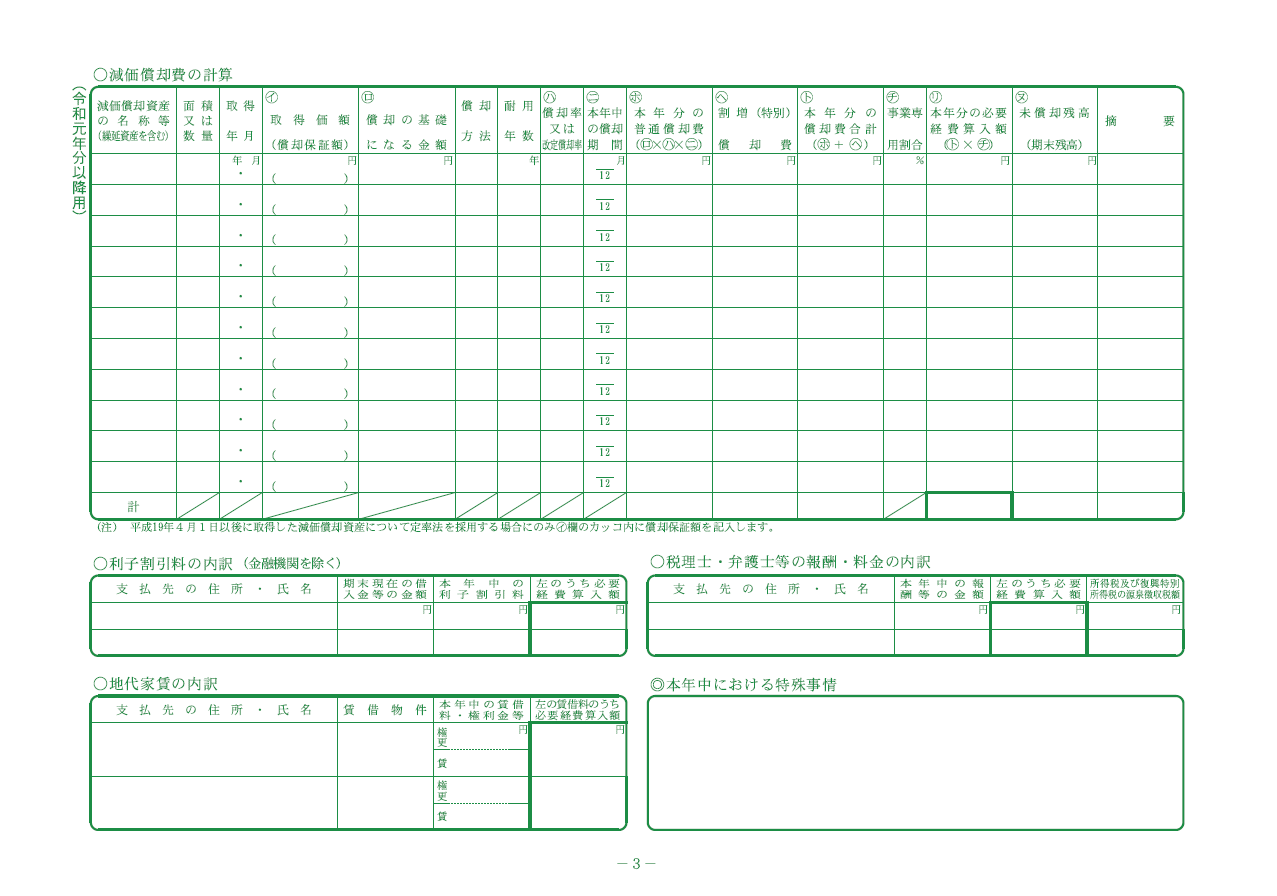

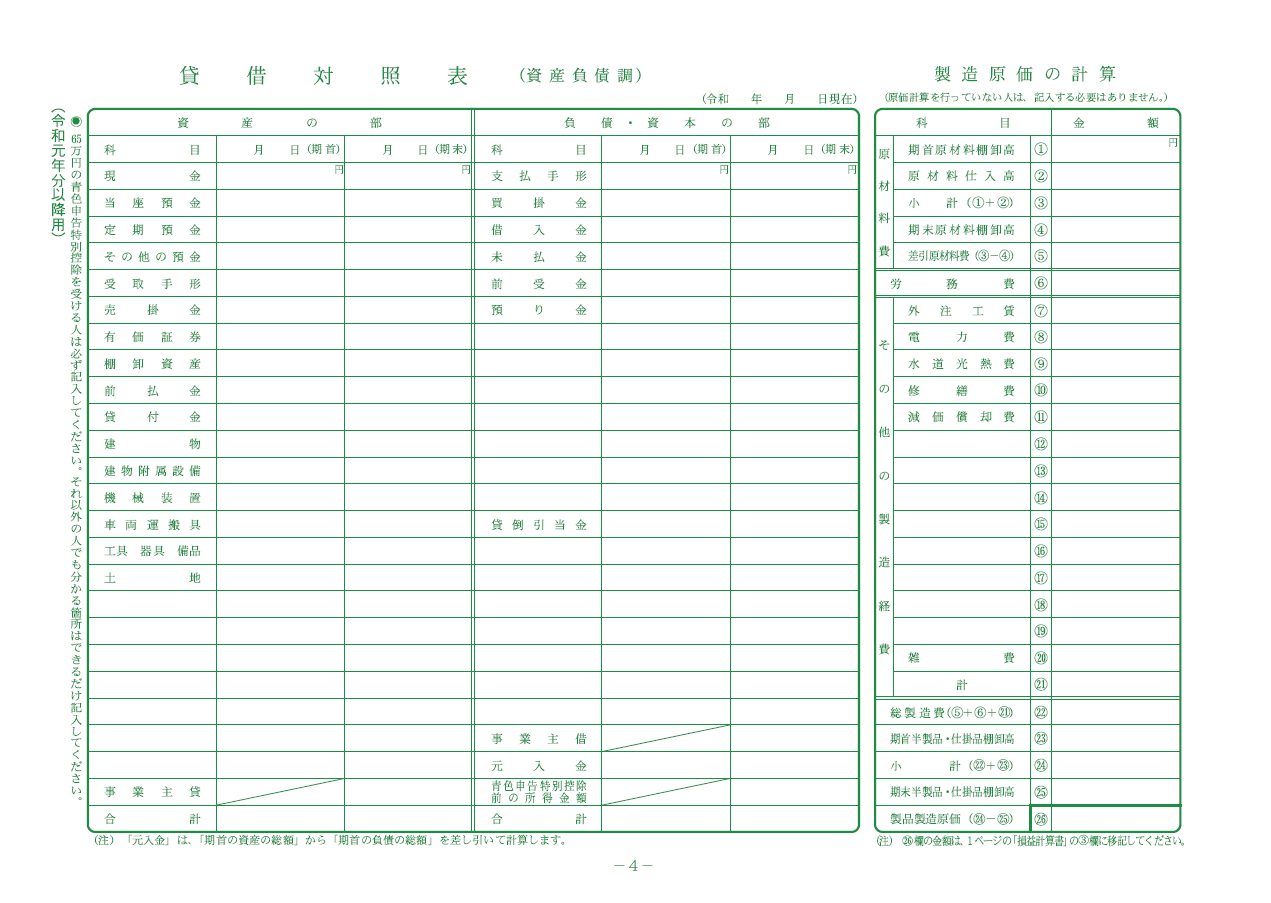

②申告書に貸借対照表と損益計算書を添付すること

以下の4枚を申告書に添付します。

1枚目と4枚目は会計ソフトから出力できますので、会計ソフトへの入力がきちんとされていれば、大丈夫です。

たくさん入力することがありそうですが、「内訳」の部分は、該当するものがなければ空白で良いので、見た目ほど入力量は多くありません。

③期限内に申告すること

これはそのまんまですね。3月15日までに申告しましょう。期限後申告だと、10万円の控除しか受けられません。

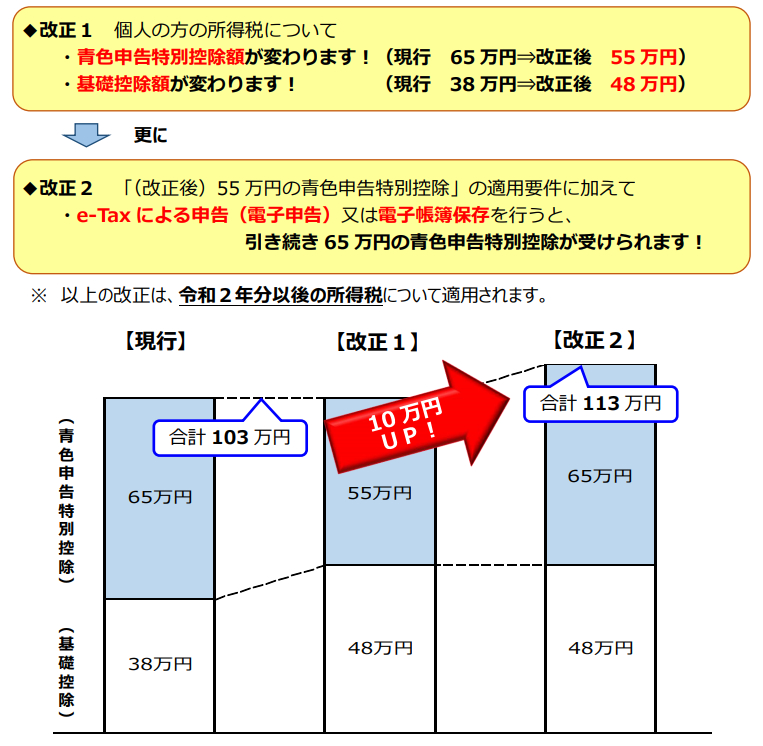

④e-tax(電子申告)で提出すること

令和2年分の確定申告(令和3年3月15日までに提出する確定申告)からはこれが加わりました。

①~③の要件を満たして紙で申告した場合には控除額が55万円、④も満たすと控除額が65万円となります。

増税されたように感じるかもしれませんが、基礎控除額が10万円上がっているので、55万円控除でも合計の控除額は変わりません。むしろ、e-taxをして65万円の控除を受ければ控除額が10万円増えることになります。

(国税庁HPより)

なお、正確には「e-tax(電子申告)又は電子帳簿保存」が要件なのですが、電子帳簿保存はハードルが高いため、e-tax(電子申告)だけ考えていれば良いでしょう。

次回は、青色申告によるその他のメリットを解説します。