不動産賃貸業の大家さんに関する消費税の話②(どの事業者を選択すべきか)

以前、消費税法では事業者を3つに区分するというお話しをしました。

原則通りの計算方法で納付税額を計算する原則課税事業者、

控除額を一定の割合で計算する簡易課税事業者、

消費税の申告・納付義務のない免税事業者。

と3種類の事業者がいるのですが、大家さんの場合は、とりわけこの選択によって生じる損得の金額が大きくなる可能性があります。

今回は、具体事例によってどの事業者を選択すべきか、また、そのためにどのような届出書をいつまでに提出しなければいけないかを考えていきます。

事例毎の有利選択

1.テナントビルを購入した場合

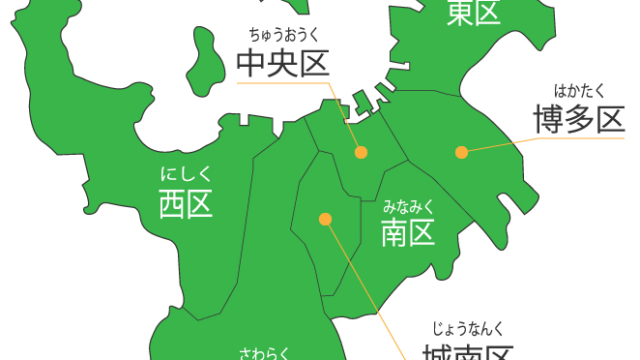

給与所得者であるAさん(個人)は、令和4年11月に投資用として中古のテナントビル(100%非居住用)を購入しました。

以下の金額を前提にAさんがどの事業者区分を選択すべきか、また、そのためにどの届出書をいつまでに提出しなければいけないか考えてみましょう。

物件価格:2億1千万円(建物 7千万円 土地 1億4千万円)

賃料:1,540,000円/月(税込) ※変更はないものとする

物件購入以外の課税仕入:308,000円/月

(1)令和4年

居住用でない建物の貸付による賃料収入は課税売上となります。

そして、課税売上に要する課税仕入は課税売上に係る消費税額から控除することができ、控除しきれない金額があるときはその金額が還付されます。

つまり、この事例では、物件価格のうち建物部分に係る消費税については課税仕入として控除することができ、課税売上に係る消費税額を上回るため還付を受けることができます。

【令和4年消費税】

①課税売上に係る消費税額

1,540,000円×2ヶ月=3,080,000円

3,080,000円×10/110=280,000円

②課税仕入

・建物 70,000,000円×10/110=6,363,636円

・その他 308,000円×2=616,000円

616,000円×10/110=56,000円

・合計 6,363,636円+56,000円=6,419,636円

③還付税額

6,419,636円-280,000円=6,139,636円

600万円超の還付を受けることができます。

ただし、黙っていても還付を受けることができないのが消費税の恐ろしいところです。

何もせずにいると免税事業者なので、1年目から課税事業者(原則課税事業者)となる届出書を提出しなければいけません。

この場合は、貸付事業を開始した日の属する課税期間である令和4年中に「課税事業者選択届出書」を納税地の所轄税務署長へ提出することが還付を受けるために必要となります。

このケースでは令和4年中に事業を開始しているので、令和4年中に課税事業者選択届出書を提出すれば良いのですが、前年以前からすでに事業を営んでいる場合(不動産貸付業に限らず)で、免税事業者の場合には、前年まで(令和3年中)に提出しなければいけません。(課税期間を短縮するという方法もありますが、その場合でも購入前に提出しなくてはいけません。)

また、前年以前から事業を営んでいて、簡易課税事業者の場合には「簡易課税制度選択不適用届出書」を前年まで(令和3年中)に提出しなければいけません。

(2)令和5年~6年

原則課税事業者である期間中に高額特定資産(税抜き価額が1千万円以上の棚卸資産又は調整対象固定資産)を取得した場合には、3年間原則課税事業者でいなくてはいけません(=免税事業者・簡易課税事業者になれない)。

このケースでは、令和6年までは原則課税事業者でいなくてはいけません。

なので、還付を受ける年だけでなく、その後の年も含めて総合的に判断することが重要です。

【令和5年・6年の消費税】

①課税売上に係る消費税額

1,540,000円×12ヶ月=18,480,000円

18,480,000円×10/110=1,680,000円

②課税仕入

308,000円×12=3,696,000円

3,696,000円×10/110=336,000円

③納付税額

1,680,000円-336,000円=1,344,000円

また、令和5年10月からインボイスを発行するためには、令和5年3月31日までに「適格請求書発行事業者の登録申請書」を提出しなくてはいけません。

(3)令和7年以降

令和7年以降は晴れて3年縛りがとけるので、簡易課税を選択することができます(基準期間の課税売上高が1,000万円を超えているので免税事業者にはなれません)。

このケースでは簡易課税の方が有利になりそうなので、簡易課税を選択します。

【令和7年以降の消費税】

①課税売上に係る消費税額

1,540,000円×12ヶ月=18,480,000円

18,480,000円×10/110=1,680,000円

②課税仕入とみなす金額

1,680,000円×40%=672,000円

③納付税額

1,680,000円-672,000円=1,008,000円

原則課税に比べて30万円以上納税額を抑えることができます。

令和7年から簡易課税の適用を受けたい場合には、令和6年12月31日までに「簡易課税制度選択届出書」を提出しなくてはいけません。

2.居住用マンションを購入した場合

今度は居住用建物で考えてみましょう。

給与所得者であるBさん(個人)は、令和4年11月に投資用として中古の居住用マンション(100%居住用)を購入しました。

以下の金額を前提にBさんがどの事業者区分を選択すべきか、また、そのためにどの届出書をいつまでに提出しなければいけないか考えてみましょう。

物件価格:2億1千万円(建物 7千万円 土地 1億4千万円)

賃料:1,400,000円/月 ※変更はないものとする

物件購入以外の課税仕入:308,000円/月

居住用賃貸建物に係る課税仕入については、仕入税額控除の対象としないこととなりました。

なので、消費税について特に考えるべきことはありません。何もせず免税事業者でいれば良いです。

ただし、前述の「注意点」にあるように、令和4年から事業者となりますので、今後テナントビルを購入するときなどは届出書の提出期限に注意しましょう。

昔は自動販売機還付スキームというようなものもありましたが、今は法改正により封じられています。

3.居住・テナント併用マンションを購入した場合

最後に併用物件で考えてみましょう。

給与所得者であるCさん(個人)は、令和4年11月に投資用として中古の居住・テナント併用マンションを購入しました。

以下の金額を前提にCさんがどの事業者区分を選択すべきか、また、そのためにどの届出書をいつまでに提出しなければいけないか考えてみましょう。

物件価格:2億1千万円(建物 7千万円 土地 1億4千万円)

居住用賃料:980,000円/月 テナント賃料:462,000円/月 ※いずれも変更はないものとする

物件購入以外の課税仕入:308,000円/月 ※全て課税売上と非課税売上に共通して対応するものとする

(1)令和4年

この事例では、自分が支払った消費税のうちテナント賃料に対応する部分を課税仕入として控除することができ、課税売上に係る消費税額を上回るため還付を受けることができます。

【令和4年消費税】

①課税売上に係る消費税額

462,000円×2ヶ月=924,000円

924,000円×10/110=84,000円

②課税仕入

・建物 70,000,000円×10/110=6,363,636円

・その他 308,000円×2=616,000円

616,000円×10/110=56,000円

・控除額 (6,363,636円+56,000円)×30%=1,925,890円

※ 42万円(税抜テナント賃料)÷140万円(賃料総額)=30%

③還付税額

1,925,890円-84,000円=1,841,890円

テナントビルを購入した場合と同様に、貸付事業を開始した日の属する課税期間である令和4年中に「課税事業者選択届出書」を納税地の所轄税務署長へ提出することが還付を受けるために必要となります。

(2)令和5年~6年

テナントビル購入の場合と同様、原則課税事業者である期間中に高額特定資産を取得した場合には3年縛りがあり、令和6年までは原則課税事業者でいなくてはいけません。

【令和5年・6年の消費税】

①課税売上に係る消費税額

462,000円×12ヶ月=5,544,000円

5,544,000円×10/110=504,000円

②課税仕入

308,000円×12=3,696,000円

・控除額 3,696,000円×10/110×30%=100,800円

③納付税額

504,000円-100,800円=403,200円

令和5年10月からインボイスを発行するためには、令和5年3月31日までに「適格請求書発行事業者の登録申請書」を提出しなくてはいけません。

(3)令和7年以降

令和7年以降は晴れて3年縛りがとけるので、簡易課税を選択することもできますし、このケースでは免税事業者となることもできます(基準期間の課税売上高が1,000万円以下のため)。

インボイスを発行するために課税事業者で居続ける場合には簡易課税を選択することになるでしょうし、インボイスが発行できなくなっても良いので免税事業者になるという選択も考えられます。

それぞれ納税額と必要な届出を確認しましょう。

インボイスを発行し続け、簡易課税を選択する場合

【令和7年以降の消費税】

①課税売上に係る消費税額

462,000円×12ヶ月=5,544,000円

5,544,000円×10/110=504,000円

②課税仕入とみなす金額

504,000円×40%=201,600円

③納付税額

504,000円-201,600円=302,400円

令和7年から簡易課税の適用を受けたい場合には、令和6年12月31日までに「簡易課税制度選択届出書」を提出しなくてはいけません。

インボイスの発行をやめ、免税事業者となる場合

免税事業者となりますので、消費税の申告・納付義務はなくなります。

この場合は届出書の提出期限が要注意です。

課税事業者選択届出書を提出し、インボイスの登録も受けた事業者が免税事業者となるには、「適格請求書発行事業者の登録の取り消しを求める旨の届出書」(以下「登録取消届出書」)と「課税事業者選択不適用届出書」の2つを提出しなくてはいけません。

課税事業者選択不適用届出書は、令和7年から免税事業者に戻る場合には令和6年12月31日までに出せばよいのですが、登録取消届出書の提出期限がクセモノです。

登録取消届出書を提出日の属する課税期間の末日の30日前以後に提出した場合には、提出日の属する課税期間の翌々課税期間の初日に登録が取り消されます。(ちょっと何言ってるかわかんないですね(-_-;))

要するに、令和7年からインボイスの取消をして免税事業者になりたければ、令和6年12月1日までに登録取消届出書を提出しなくてはいけないのです。

ですので、余裕をもって11月頭くらいには方針を決めて、取消をするなら早めに届出書も出しておくほうが安全です。課税事業者選択不適用届出書も同時に出しておいた方が良いでしょう。

また、免税事業者になりたいけど、一旦インボイス登録してから取消をするのは入居者との関係上やりにくいと思えば、あえて最初から登録しないというのも一つの手かもしれません。