※ 年収850万円を超える給与所得者に関わる話しです。

所得金額調整控除とは?

まずは給与所得控除について

所得金額調整控除について知ろうと思うのであれば、まずは給与所得控除について知らなければなりません。

なぜなら、所得金額調整控除というのは、給与所得控除の改正に伴って新設された制度だからです。

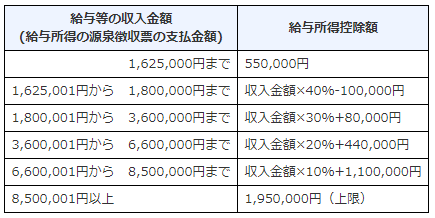

給与所得控除とは、給与の収入から引くことのできるみなし経費のようなもので、次の表の通りとなっています。

(国税庁ホームページより)

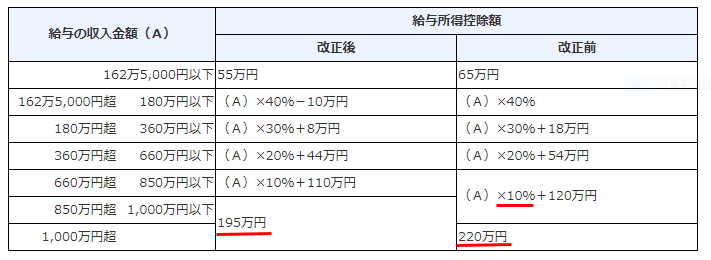

令和2年分からは、年収850万円超の方の給与所得控除が減額されました(簡単にいうと増税です)。

(国税庁ホームページより)

10万円の減額と合わせて改正されているので分かりにくいのですが、10万円の減額分は基礎控除が10万円増えているため、ここでは無視しましょう。

年収1,000万円の人でいうと、令和1年までは220万円の控除が取れていましたが、令和2年からは205万円(195万円+基礎控除にまわった10万円)の控除しか取れないこととなり、給与所得控除が15万円減額されています。

一定の方は従前どおりの控除ができる

年収850万円超の方の給与所得控除が減額されましたが、下記のいずれかに該当する方は従前どおりの控除をしましょうというのが、所得金額調整控除です。

- 年齢23歳未満の扶養親族を有する者

- 本人が特別障害者に該当する者

- 特別障害者である同一生計配偶者又は扶養親族を有する者

これらの方は経済的に大変なので配慮したということでしょうか。

年末調整での申告方法

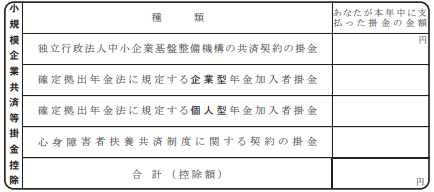

所得金額調整控除を受けるには、「給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」に記載が必要です。

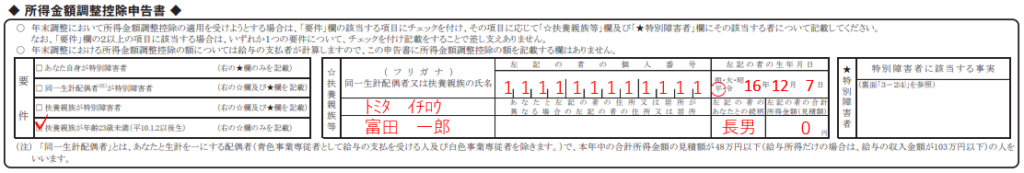

例1.扶養親族が23歳未満の場合

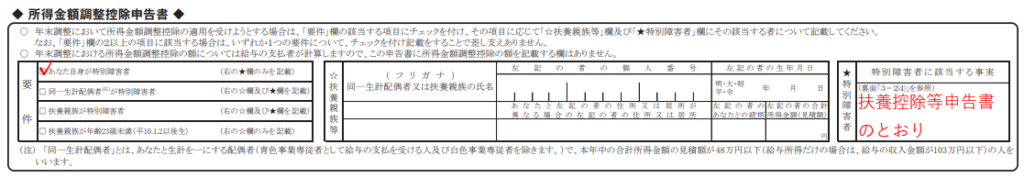

例2.自分自身が特別障害者にあたる場合

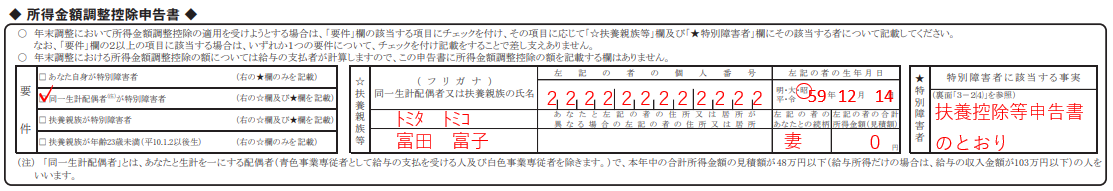

例3.同一生計配偶者が特別障害者にあたる場合

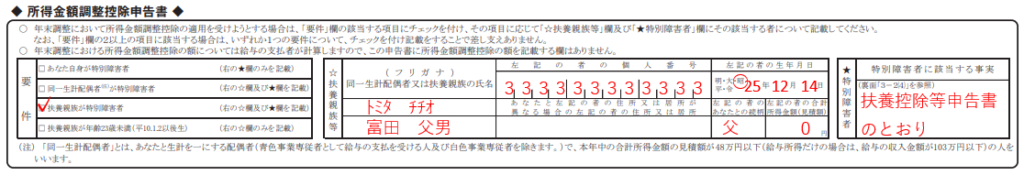

例4.扶養親族が特別障害者にあたる場合

「特別障害者に該当する事実」については、特別障害者に該当する人が「扶養控除等申告書」に記載している特別障害者と同一である場合には、「扶養控除等申告書のとおり」と記載して差し支えありません。

扶養控除等申告書に記載していない場合には、次の記事を参考にご記載ください。