【年末調整】保険料控除申告書の書き方①(社会保険料控除)

「年末調整のときに会社から渡される書類は、所得控除について尋ねるもの」

「所得控除とは、税金の計算上所得から引くものだから、所得控除が大きいほど税金が安くなる(=還付金額が大きくなる)」

という話をしました。

今回からは、個別の所得控除について年末調整での申告方法を解説していきます。

社会保険料控除とは?

「社会保険料控除」とは、本人又は同一生計である配偶者・親族の社会保険料を支払った場合に、その支払った金額について所得控除を受けられるというもので、「社会保険料」とは以下のようなものです。

- 健康保険料

- 国民健康保険料(又は国民健康保険税)

- 後期高齢者医療保険料

- 厚生年金保険料

- 国民年金保険料

- 介護保険料

- 雇用保険料

他…

控除できる金額は、その年に実際に支払った金額又は給与等から差し引かれた金額の全額です。

1.自分の分だけでなく、同一生計である配偶者・親族の社会保険料を支払った場合にも、その支払った金額について控除を受けられる。

2.控除を受けられるのはその年に支払った金額。過去の分を今年払ったなら今年控除を受けるし、今年支払うべきものが未払いなら来年以降の実際に支払った年に控除を受ける。(所得が高くなる年に過去の未払いをキレイに精算しておく、来年以降の分を前納しておくといったことが可能)

給料から差し引かれる社会保険料

健康保険料・厚生年金保険料・雇用保険料といった保険料が給料から差し引かれていると思いますが、これらについては申請不要です。

給料から差し引かれているものですから、何もしなくても会社は当然把握できますよね。

国民年金保険料の申告

会社員の多くは厚生年金に加入しており、給料から厚生年金保険料が差し引かれていると思いますが、以下のような場合には、支払った国民年金保険料を控除できます。

- 年の途中に就職しており、無職期間に支払った国民年金保険料がある

- 勤務先が社会保険に加入しておらず、国民年金保険料を支払っている

- 過去の国民年金保険料を今年支払った

- 同一生計である配偶者・親族の国民年金保険料を支払っている

他…

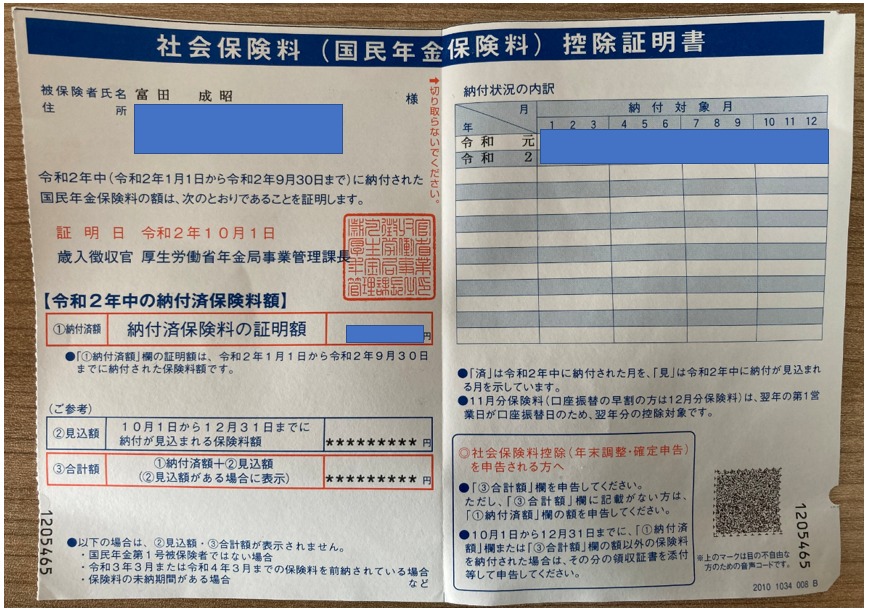

【申告方法】

「国民年金保険料控除証明書」というはがきが届くはずなので、それを見ながら「給与所得者の保険料控除申告書」の所定の箇所に記入しましょう。

「③合計額」に記載がある場合にはその金額、「③合計額」に記載がない場合には「①納付済額」を記載します。

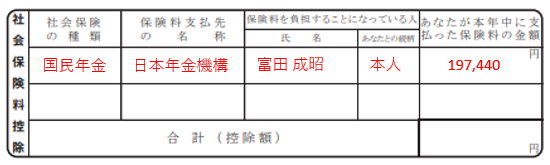

〈自分の保険料を払った場合〉

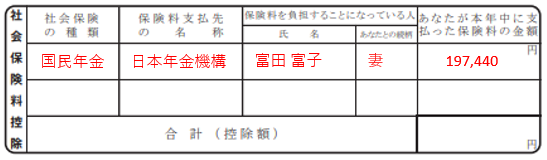

〈配偶者の保険料を払った場合〉

国民年金保険料については、控除証明書の添付が必要なので、保険料控除申告書に控除証明書を添付して会社に提出します。

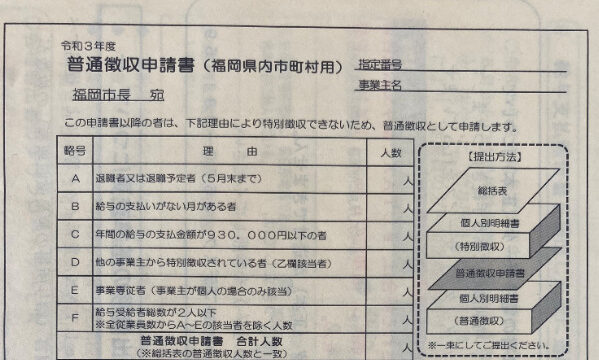

国民健康保険料等の申告

国民健康保険料(地域によっては「国民健康保険税」)・後期高齢者医療保険料・介護保険料等の保険料の支払いがある場合にも控除が受けられます。

特に、今年無職期間がある方は国民健康保険料や任意継続保険料の申告を忘れないようにしましょう。国民年金は免除にしてても、健康保険料は支払っている方が多いでしょうから。

【申告方法】

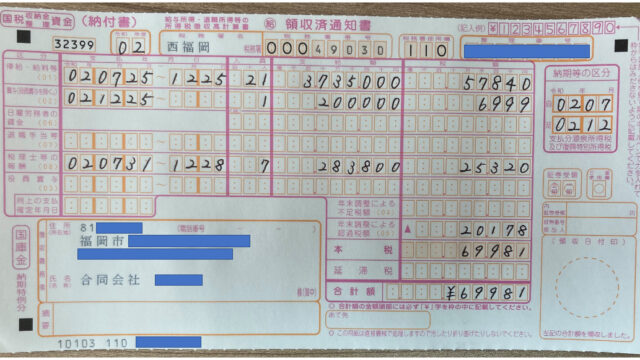

領収書や引き落としされている通帳等を見て、自分が今年支払った金額(これから年末までに支払う金額を含めて良い)を計算し、「給与所得者の保険料控除申告書」の所定の箇所に記入しましょう。

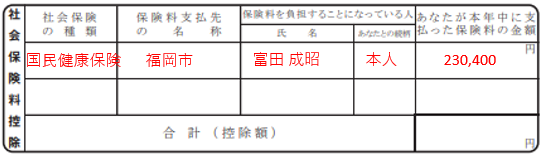

〈自分の保険料を払った場合〉

〈同一生計である父親の保険料を払った場合〉

国民年金以外の社会保険料については、証明書類の添付は不要となっておりますので、保険料控除申告書に記載するのみということになります。ただし、会社によっては支払金額が確認できるものの提出を求められることがありますので、領収書等は書いたら捨ててしまうのではなく、しばらくとっておきましょう。

同一生計である配偶者・親族の年金から天引きされている介護保険料については、自分の方では控除が受けられません。

天引きされている介護保険料については、その年金受給者が負担しているという考え方で、たとえ自分がその方を扶養しているとしても、その介護保険料は年金受給者の所得控除ということになります。