雇い主に相続があった場合の退職所得控除の勤続年数

以前の記事で退職金にかかる税金について解説しました。

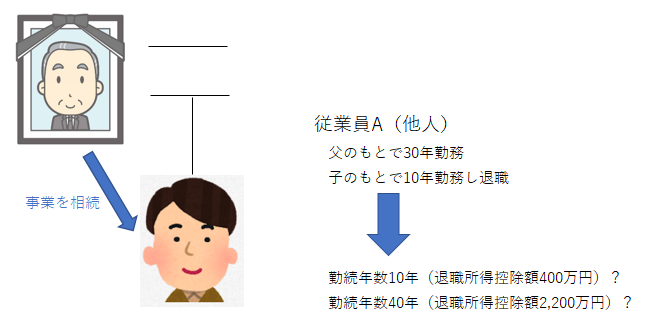

退職金にかかる税金の計算にあたっては、退職者の勤続年数によって「退職所得控除額」が変わり、結果として税額も変わってくるのですが、先代(個人事業者)から勤務してくれていた人が退職した場合には勤続年数はどのように考えるのでしょうか。自分の代になってからの年数だけなのか、先代のもとで勤務した年数も含むのでしょうか。

具体例をあげると、個人事業を営む父のもとで30年働いていたAさんが、父の相続で事業を引き継いだ子(個人事業者)のもとで10年働いた後に退職した場合に勤務年数は10年となるのか40年となるのかということです。

退職所得控除額の計算

まずは、退職所得控除額の計算をおさらいします。

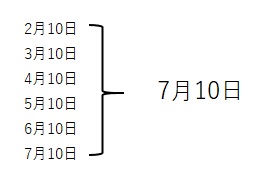

・勤続年数20年以下…40万円✕勤続年数

・勤続年数20年超…800万円+70万円✕(勤続年数-20年)

※1 勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

※2 上記の算式によって計算した金額が80万円未満の場合は、退職所得控除額は80万円になります。

※3 障害者となったことに直接基因して退職した場合は、上記により計算した金額に、100万円を加算した金額が退職所得控除額です。

勤続年数が長いほど退職所得控除額が大きくなります。

先代のもとでの勤務期間を含むのか

結論を先に言いますと、含みます。

なので、具体例の従業員さんは勤続年数40年(退職所得控除額2,200万円)となります。

根拠としては、所得税法施行令69条3項に以下のように記載されています。

退職手当等の支払者には、その者が相続人である場合にはその被相続人を含むものとし、その者が合併後存続する法人又は合併により設立された法人である場合には合併により消滅した法人を含むものとし、その者が法人の分割により資産及び負債の移転を受けた法人である場合にはその分割により当該資産及び負債の移転を行つた法人を含むものとする。

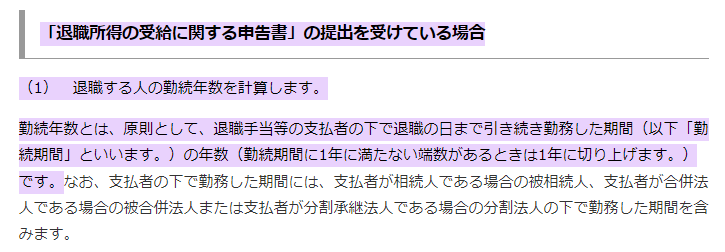

また、国税庁ホームページのタックスアンサーにはもう少し分かりやすく書かれています。

個人事業者の相続の場合だけでなく、会社の合併があった場合には、合併で消滅した会社で働いていた期間も含まれることになります。会社分割の場合も同様です。

常識的に考えてこうなるだろうという結論ですが、きちんと法令にも定められているのですね。

(注)当記事の内容は全て以下のことを前提としております。

・退職者から「退職所得の受給に関する申告書」の提出を受けていること

・退職者は親族従業員や会社役員ではなく、赤の他人である一般従業員であること